- 就活で有利になる資格を取りたい!

- 友達から「スゴいね!」て言われたい!

- 将来、独立開業できるスキルが欲しい!

- 学歴コンプレックスをなんとかしたい!

- 勉強時間があるので社会人になって役に立つ資格を取りたい!

僕は社会人になってから勉強を始めて税理士になりましたが、上記全ての問題が解決しました。

税理士資格はとてつもないパワーを持った資格です。

税理士資格は強力なパワーを持った資格ですが、取得するのが非常に難しい資格。

間違ったやり方を選んでしまうと、お金と時間を無駄にしてしまったり、最悪は税理士になれないという結果も起こりえます。

この記事では、僕の実体験を踏まえて「大学生から税理士になる方法」を解説しています。

この記事は「大学生から税理士になる方法」以外にも、「税理士の仕事内容」「税理士試験の概要」「おすすめの学習教材」「税理士の年収」「就職先の探し方」など、税理士になるまでに必要な情報が全て網羅しています。

なので、税理士資格に関する知識ゼロの方でも、この記事を読めばかなり詳しくなるはずです。

最初に言っておくと、税理士資格は何学部の方でも目指すことが可能です。

実際に僕は会計や税務とは全く無関係の「工学部出身」です。

しかも偏差値30台のFラン大学だったので、学力も自信ありませんでした。

税理士資格の取得に学部や学力関係ありません。

ですので、税理士資格は学部を問わず「税理士資格にメチャクチャ興味がある大学生」なら誰でも狙えます。

今回は内容をより具体的にするため、以下の方を想定して書きました。

- 大学1年生(理系)

- 男性

- 一人暮らし

- お金の余裕はあまりない

- 早く確実に税理士になりたい

ちなみに資格取得までにかかる学費トータルは「36~200万円」です。

では早速、「税理士の仕事内容」からザックリと解説します。

⇒【スタディング体験談】仕事と子育てをしながら簿財2科目合格!

\2/28まで10%OFF!/

【一番人気】簿財2科目アドバンスパック[2026+2027年度合格目標]

89,800円⇒80,820円 ![]()

メアド登録だけで無料体験できる! ⇒ スタディング税理士講座【公式HP】![]()

税理士はこんな職業

税理士は「会計と税金のプロフェッショナル」です。

会計とは「お金の流れを記録すること」で、「簿記(ぼき)」という知識を使います。

税理士と聞くと税金のイメージが強いかもですが、実務では簿記の利用頻度の方が多いと言っても過言ではありません。

「簿記なんて全く知らない…」という方はこちらの記事もご参考にして下しさい。

上の記事を読んで「簿記ってなんだか難しそう…」と感じたかもしれませんね。

でも心配する必要はありません。

簿記は筋トレと似ていて、時間をかければ必ず実力がつくものです。

なので、今は簿記のことが全く分からなくても心配しなくていいです。コツコツ練習問題を積み上げれば必ずマスターできます。

では話を戻しますね。

税理士は事業を行う企業や個人事業主の会計帳簿の作成や、税務申告書の作成をお手伝いするのが主な仕事です。

また、人が亡くなったときに発生する相続に関する相談や税務申告書の作成も税理士の仕事。

その他、企業の資金調達(銀行からお金を借りること)のアドバイスや補助金申請のお手伝い、企業同士のM&Aなど、税理士が行う仕事は多岐に渡っています。

では、なぜ税理士資格に価値があるかというと、税理士の仕事は「無償独占業務」だからです。

無償独占業務とは無料でも税理士以外は一切行ってはいけない業務です。

具体的には次の3つが税理士の無償独占業務となっています。

- 税金に関する申請・申告手続きの代行

- 税金に関する申請・申告書類作成の代行

- 税金に関する相談業務

例えば、あなたがお父さんの確定申告書を無料で作成した場合、違法行為として罰せられます(2年以下の懲役又は100万円以下の罰金)。

このように、税金の申請・申告書作成や手続き、税金に関する相談は税理士以外は一切行ってはいけないと税理士法で定められています。

税理士業務を無資格者が行えないように、法律でガチガチに守られているのです。

また、国民には「納税の義務」があります。

ですので、税金は国民全員に関係する非常に重要なものと言えます。

税理士はその税金に関する業務を独占しているので価値が高いのです。

でも、税理士の仕事は将来AIに取られるって聞いたことあるけど…

このように心配される方もいらっしゃるかもしれません。

結論から言うと、税理士の仕事が無くなる可能性は限りなく低いです。

AIが進化しても税理士の仕事が無くならない理由については、こちらの記事「AIが進化しても税理士の仕事が無くならない3つの理由」で詳しく解説しているので参考にして下さい。

また「ChatGPT」も税理士の職業は今後も重要な存在となり続けると回答しました。

ⅭhatGPTの回答が気になる方はこちらの記事「ChatGPTに「税理士の将来」「税理士はモテるのか」について聞いてみた」も読んでみて下さい。

税理士が働く場所についてですが、多くの税理士が「会計事務所」で働いています。

自分で独立開業して会計事務所を経営している税理士もいれば、会計事務所に勤務している税理士もいます。

また、税理士の中には一般企業内で働く方もいます。

「会計」と「税金」は全ての企業に関係するものなので、税理士が働く範囲も非常に幅広いです。

そして、気になる税理士の年収についてはこちらの記事「【税理士の年収】現実はいくら?女性税理士・勤務税理士についても解説」で詳しく解説しています。

税理士試験の概要

税理士試験の概要をまとめると次の通りです。

- 税理士資格は超難関国家資格

- 税理士試験は1年に1回(8月)

- 合格率は約15%の競争試験

- 全11科目のうち5科目に合格する必要がある

- 受験資格が必要な科目がある

では一つ一つ解説します。

税理士資格は超難関国家資格

税理士資格は国内屈指の難関国家資格ですので、方手間で勉強して簡単に取れるような資格ではないことを最初に理解しておいてください。

下のサイトでは税理士資格は国家資格の中でも「超難関」とされています。

(出典:資格の取り方)

ですので、今Fラン大学に在籍していて学歴コンプレックスを感じている方でも、税理士資格を取ればその悩みは一瞬で吹き飛びます。

そして、友達からも間違いなく「お前スゴいな!」て言われます。

税理士試験は1年に1回(8月)

税理士試験は1年に1回(8月)に実施されます。

ちなみに、令和8年(2026年)は8月4日~8月6日までの3日間です。

(出典:国税庁)

税理士試験の過去の実施状況について知りたい方はこちらの記事「2026年(令和8年)実施の第76回税理士試験の日程を予想してみた!」も参考にして下さい。

合格率は約15%の競争試験

税理士試験の合格率は約15%で、得点の上位者が合格する「競争試験」となっています。

令和7年(2025年)に実施された税理士試験の全体の合格率は17.8%でした。

| 受験者数(人) | 合格者数(人) | 2025年合格率(%) | 受験者数占有率(%) | |

| 簿記論 | 18,466 | 2,058 | 11.1 | 35.4 |

| 財務諸表論 | 15,629 | 4,980 | 31.9 | 29.9 |

| 所得税法 | 1,120 | 146 | 13 | 2.1 |

| 法人税法 | 3,606 | 488 | 13.5 | 6.9 |

| 相続税法 | 2,413 | 333 | 13.8 | 4.6 |

| 消費税法 | 7,064 | 712 | 10.1 | 13.5 |

| 酒税法 | 590 | 72 | 12.2 | 1.1 |

| 国税徴収法 | 1,671 | 231 | 13.8 | 3.2 |

| 住民税 | 439 | 78 | 17.8 | 0.8 |

| 事業税 | 310 | 38 | 12.3 | 0.6 |

| 固定資産税 | 928 | 144 | 15.5 | 1.8 |

| 合計(延人員) | 52,236 | 9,280 | 17.8 | 100.0 |

(出典:国税庁HP)

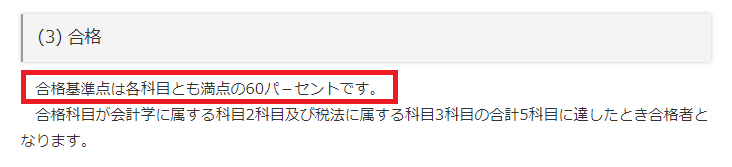

国税庁のホームページでは「60点で合格」としています。

(出典:国税庁)

しかし税理士試験は「模範解答」や「配点」が一切非公開。

さらに毎年合格率がほぼ一定であることから、税理士試験の実態は上位約15%だけが合格する競争試験だと言われています。

このように、税理士試験には不可解な部分があることも知っておいてください。

詳しくはこちらの記事「税理士試験のおかしいところ10選【それでも税理士を目指す理由とは】」で詳しく解説しています。

全11科目のうち5科目に合格する必要がある

全11科目の中から5科目に合格すれば税理士資格がもらえます。

税理士試験は「部分合格制」を採用していますので、1回の試験で5科目全部に合格する必要はありません。

1年に1科目ずつ合格しても問題ありません。

また、一度合格した科目は「一生涯有効」ですので、5科目合格するまでに10年かかろうが20年かかろうが自分のペースでコツコツ勉強できる資格です。

下の表が受験科目(全11科目)です。

受験科目の中には「受験資格が必要な科目」「必須科目」があるので注意が必要です。

| 1 | 簿記論 | どちらも必須科目 | 会計科目(受験資格なし) |

| 2 | 財務諸表論 | ||

| 3 | 法人税法 | どちらか1科目必須 | 税法科目(受験資格が必要) |

| 4 | 所得税法 | ||

| 5 | 相続税法 | 選択科目 | |

| 6 | 消費税法 | ||

| 7 | 酒税法 | ||

| 8 | 国税徴収法 | ||

| 9 | 住民税 | ||

| 10 | 事業税 | ||

| 11 | 固定資産税 |

1科目するまでに必要な勉強時間の目安は約1,000時間/年。

税理士試験の予備校や通信講座では400~600時間/年としているところも多いですが、実際に合格した人は1,000時間/年はやってます。

たった1科目ですが税理士試験はとんでもない勉強ボリュームです。

ちなみに、最も人気がある5科目の組合せは「簿記論」「財務諸表論」「法人税法」「相続税法」「消費税法」です。

この組み合わせが人気となる理由は、実務での利用頻度の高さからです。

受験資格が必要な科目がある

税理士試験の会計科目(簿記論と財務諸表論)は誰でも受験できます。

しかし、税法科目を受験するには受験資格が必要です。

国税庁の「税理士試験受験資格の概要」によると、税理士試験の受験資格として次の「3つ」をあげています。

- 学識による受験資格

- 資格による受験資格

- 職歴による受験資格

この3つの受験資格のうち、どれか1つに該当すれば税法科目の受験資格があるということになります。

では、この3つについて詳しく解説していきます。

ちなみに、税理士試験に「年齢」「国籍」の制限は一切ありません!

①学識による受験資格

次の①~⑤のどれがに1つに該当すれば、税理士試験の受験資格があります。

- 大学、短大又は高等専門学校を卒業した者で、社会科学に属する科目を1科目以上履修した者(一般教養科目でOK)

「社会科学に属する科目」とは以下の科目を指します。法学、法律概論、憲法、民法、刑法、商法、行政法、労働法、国際法など(マクロ又はミクロ)経済学、経営学、経済原論、経済政策、経済学史、財政学、国際経済論、金融論、貿易論、会計学、簿記学、商品学、農業経済、工業経済など社会学、政治学、行政学、政策学、ビジネス学、コミュニケーション学、教育学、福祉学、心理学、統計学など上記の科目以外にも受験資格に該当するケースがあります。ご不明な方は、必ず最寄りの国税局で確認してみて下さいね。[/aside] - 大学3年次以上で、社会科学に属する科目を1科目以上含む62単位以上を取得した者

- 専修学校の専門課程(修業年限が2年以上かつ課程の修了に必要な総授業時数が1,700時間以上に限る。)を修了した者等で、社会科学に属する科目を1科目以上履修した者

- 司法試験合格者

- 公認会計士試験の短答式試験に合格した者

②資格による受験資格

次の①と②のどちらかに該当すれば、税理士試験の受験資格があります。

- 日商簿記検定1級の合格者

- 全経簿記検定上級の合格者

③職歴による受験資格

次の①~③のどれがに1つに該当すれば、税理士試験の受験資格があります。

- 法人又は事業行う個人の会計に関する事務に2年以上従事した者

- 銀行、信託会社、保険会社等において、資金の貸付け・運用に関する事務に2年以上従事した者

- 税理士・弁護士・公認会計士等の業務の補助事務に2年以上従事した者

オススメは「大学3年次以上で社会科学に属する科目を1科目以上含む62単位以上を取得した者」

現在大学生の方が税法科目の受験資格をゲットする方法として有力なのは次の3つ。

- 大学3年次以上で社会科学に属する科目を1科目以上含む62単位以上を取得した者(学識による受験資格)

- 日商簿記検定1級の合格者(資格による受験資格)

- 全経簿記検定上級の合格者(資格による受験資格)

僕が大学1年生から税理士を目指すなら間違いなく「①」を選びます。

理由は「①」が一番楽に受験資格をゲットできるからです。

①の方法は大学3年生になるまで待つ必要はあります。

しかし、「社会科学に属する科目を1科目以上含む62単位以上を取得」なら普通に大学に通うだけで取得できます。

大学1~2年生の期間は簿記論と財務諸表論の合格を目指し、大学3年生以後は税法科目の勉強をするのがベストな方法です。

一方で、「②日商簿記検定1級に合格」「③全経簿記検定上級に合格」を選ばない理由についてですが、②③いずれも取得の難易度が高いからです。

| 日商簿記検定1級 | 全経簿記検定上級 | |

| 合格率 | 約10% | 約20% |

| 勉強時間 | 約1,000時間 | 約800時間 |

| 予備校・通信講座の費用 | 約10~20万円 | |

このように、日商簿記1級も全経簿記上級も簡単な試験ではありません。

勉強時間800~1,000時間というと、税理士試験の科目合格が可能な勉強時間。

限りある勉強時間ですから、できれば全てを税理士試験の勉強に使った方がいいです!

大学生が税理士になるまでの具体的なステップ

大学生が税理士になるまでの具体的なステップは以下の通りです。

では、この記事で想定している方を再度おさらいしておきます。

- 大学1年生(理系)

- 男性

- 一人暮らし

- お金の余裕はあまりない

- 早く確実に税理士になりたい

ステップ①:覚悟を決める

税理士になるために一番重要なことは「絶対に税理士になる」という覚悟です。

今現在の偏差値や能力はほとんど関係ありません。

「ホントかよ?」て思うかもうしれませんがホントです。

実際に僕は偏差値30台の工学部出身。

偏差値はもちろん、会計や税務の能力も無い人間でしたが税理士になれました。

しかし、税理士になりたいという気概だけは誰にも負けない自信がありました。

このように、税理士になるために偏差値や能力が関係ないことは僕の事例で証明済みです。

税理士になるには平均10年かかると言われています。短い人でも3~5年、長い人になると10年以上かかります。

「絶対に税理士になる」という強い覚悟が無ければ必ず挫折します。

当然ですが、税理士試験に合格するには友達と遊んだり、ゲームをする時間も勉強に充てなければなりません。

税理士資格は国内屈指の超難関資格。

脅すわけではありませんが、中途半端な覚悟で始めると合格はおろか、時間もお金も労力も無駄になります。

ですので、税理士なりたいという熱量がどれくらいあるのか今一度考えてみて下さい。

「オレは税理士になるまで絶対に勉強をやめん!」という覚悟がある方は、ステップ②の具体的な行動に移りましょう!

税理士試験で挫折しないメンタルを作る方法はこちらの記事「税理士試験で挫折しないメンタルになる方法を解説します!」で詳しく解説しています。

ステップ②:税法科目の受験資格を取る

覚悟を決めたら具体的な行動に移ります。

大学1年生のあなたが最初にやるべきことは「税法科目の受験資格を取ること」です。

税理士試験の会計科目(簿記論と財務諸表論)は誰でも受験できます。

しかし、税法科目(法人税法、相続税法など)には受験資格が必要となります。

前述したように、大学1年生のあなたが最も簡単に税法科目の受験資格を得る方法は、「大学3年次以上で社会科学に属する科目を1科目以上含む62単位以上を取得する」です。

一般教養科目でOKなので「社会科学に属する科目」を1科目以上履修する手続きをして下さい。

そして、真面目に大学に通い、大学1~2年生の間に62単位以上を取得しましょう。

僕は工学部出身ですが、大学時代にたまたま「経済学概論」という一般教養科目を履修していたので税理士試験の受験資格がありました。

なお、もうすぐ大学卒業予定の方で「社会科学に属する科目」を履修することができない場合は「放送大学」を利用すると簡単に税法科目の受験資格を取得できます。

詳しくはこちらの記事「高卒・理系卒が税理士試験の受験資格を取得する方法」を参考にして下さい。

ステップ③:簿記論と財務諸表論の合格を目指す

大学3年生になれば税法科目の受験資格が取得できます。

なので、大学1~2年の間は簿記論と財務諸表論の合格に全力を注ぎます。

簿記論と財務諸表論の勉強案の2科目同時に進めます。

自分なんかが簿財に合格できるのか…?と不安に思うかもしれません。

しかし、大学生には勉強時間を取りやすいという最大のメリットがあります。

実際、大学在学中の合格率は31.9%、20歳以下の合格率は35.4%と最も高い合格率です。

-1.png)

(出典:国税庁HPより)

1科目合格できたら一気に自信が湧いてきます!

正直、このステップ③を超えられたら税理士になれる可能性はかなり高いです。

それほど、このステップ③は重要ですし難しいです。

では簿記論と財務諸表論から勉強を始める理由を解説します。

簿記論または財務諸表論から勉強を始める理由

税理士試験は11科目どの科目から受験しても良いことになっています。

ではなぜ簿記論と財務諸表論から始めるのか?

その理由は4つあります。

一つ目の理由は、簿記論と財務諸表論には受験資格が無く誰でも受験できるからです。

大学1年生のあなたが今すぐ受験できる科目はこの2科目しかありません。

簿記論と財務諸表論の出題内容や合格率については下の記事を参考にして下さい。

二つ目の理由は、簿記論と財務諸表論は税理士試験の必須科目となっているからです。

必須科目なので、税理士になるには遅かれ早かれこの2科目に必ず合格する必要があります。

三つ目の理由は、就職で有利になるからです。

簿記論も財務諸表論も税理士試験の1科目にすぎませんが、会計系資格の中ではハイクラス資格の位置付けです。

会計事務所や一般企業の経理職であれば、就職活動でかなり有利になります。

四つ目の理由は、つぶしが利くという点です。

簿記論と財務諸表論はいずれも「簿記」に関する試験です。

簿記は全ての企業で利用されている汎用性が高いツール。

ですので、仮に税理士になることを途中で諦めた場合でも、簿記論と財務諸表論の合格があれば一般企業の経理職に転職することも可能です。

実際に僕の友人は簿記論と財務諸表論に合格した後、30代前半会計事務所から某超有名メーカーの経理職に転職しました。

このように、簿記論または財務諸表論の合格があれば方向転換も容易にできます。

勉強には予備校または通信講座を利用する

簿記論または財務諸表論の合格には予備校または通信講座を利用します。

もしかすると、市販のテキストや問題集のみの「独学」で勉強したいとお考えの方もいるかもしれません。

結論から言うと、独学はおすすめできません。

大学生は勉強時間が取りやすい環境なので、社会人の受験生と比べるとかなり有利です。

しかし、受験生の中には「浪人生」「受験専念」という超強者も多数含まれています。

その中で上位15%に入るのは至難の業。

なので、最短で合格を目指すなら受験のプロの力は必須と言えます。

税理士試験の独学をおすすめしない理由については、こちらの記事「税理士試験の独学が「無理ゲー」だと思う5つの理由」で詳しく解説しています。

おすすめは通信講座の「スタディング」か「クレアール」

税理士試験の合格を目指す予備校・通信講座はたくさんあります。

予備校と通信講座の違いについて簡単に説明すると、「予備校」は学校に通って講師の生講義を聞く勉強スタイル。「通信講座」はオンラインやDVDで講義を自宅や好きな場所で聞く勉強スタイルです。

僕なら通信講座を利用します。

理由は、予備校に通学する時間が勿体ないから。

勉強時間が取りやすい大学生とはいえ、アルバイトやクラブ活動などで勉強時間が制限される方もいるでしょう。

通信講座なら好きな場所で、好きな時間に勉強できるというメリットがあります。

ではどの通信講座を利用すべきか?

僕がおすすめする通信講座は「スタディング」と「クレアール

![]() 」。

」。

この2社をおすすめする理由は4つあります。

一つ目の理由は、受講料が安いという点。

大学生は勉強時間は確保しやすいですが、お金が無いというのが一番の悩み。

その点、スタディングとクレアールはとにかく受講料が安いです。

人気の予備校・通信講座各社の受講料(定価)は以下の通りです。

| スタディング | クレアール | 資格の学校TAC | 資格の大原 | LEC東京リーガルマインド | |

| 簿財2科目 | 69,800円 | 230,000円 | 390,000円 | 383,000円 | 225,500円 |

| 法人税法 | 58,800円 | 215,000円 | 235,000円 | 253,000円 | 123,200円 |

| 相続税法 | 58,800円 | 180,000円 | 250,000円 | 253,000円 | 123,200円 |

| 消費税法 | 58,800円 | 130,000円 | 155,000円 | 157,000円 | 99,000円 |

| 合計 | 246,200円 | 755,000円 | 1,030,000円 | 1,046,000円 | 570,900円 |

最安値のスタディングと最高値の大原とでは5科目で約80万円の差が出ます。

さらに、スタディングには「学割」があるので、大学生は全講座20%OFFで受講できます。

スタンダードプランの簿財2科目アドバンスパックなら「69,800円 ⇒ 55,840円」。

年間6万円ほどで一生使えるハイスペック資格が手に入るなら安い投資です。

ご両親も受講料40万円/年と聞くと「ううっ…」てなるかもですが、6万円/年なら快く出してくれるかもしれません。

スタディングを無料体験する! ⇒ スタディング税理士講座【公式】

また、上の表ではクレアールはそれほど安くありません。

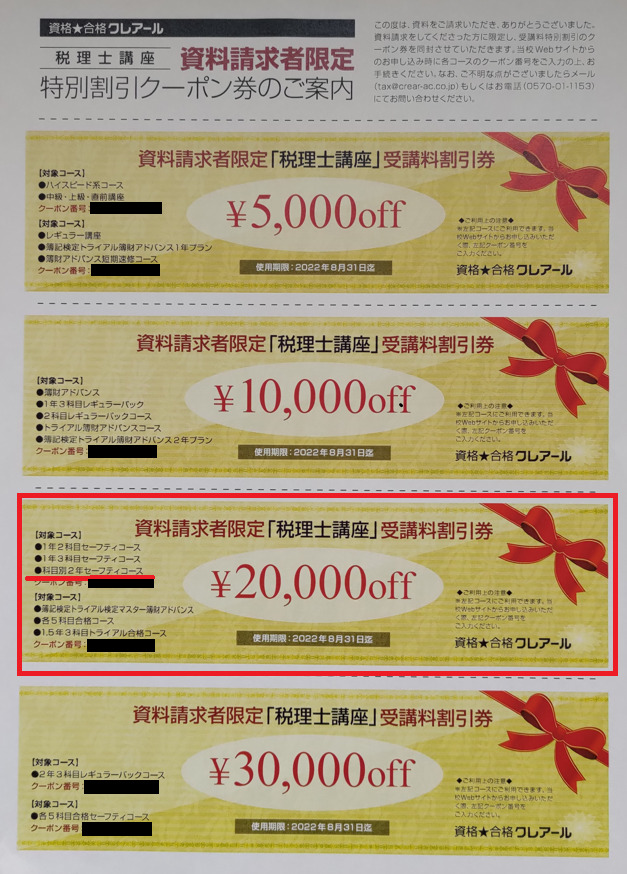

しかし、クレアールは割引制度が豊富で、割引をフル活用するとスタディングに匹敵する価格になります。

クレアールの割引特典の具体的な使い方にについては、こちらの記事「クレアール税理士講座は受からない?評判・口コミを現役税理士が解説」で詳しく解説しています。

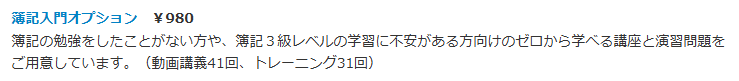

二つ目の理由は、簿記入門コースが付いている点です。

簿記論と財務諸表論では簿記に関する高度な問題が出題されます。

そのため、簿記論と財務諸表論のカリキュラムについて行くには簿記の基礎知識が必要となります。

各予備校・通信講座は最低でも日商簿記3級レベルの知識を推奨しています。

スタディングとクレアールのカリキュラムには、日商簿記3級レベルの知識を身につけるための「簿記入門コース」が組み込まれています。(※スタディングは各コースに+980円するだけ)

(引用:スタディング公式ホームページ)

簿記入門コースで日商簿記3級の知識を身につけたら、そのまま簿記論&財務諸表論のカリキュラムに移行するのでとても効率的。

日商簿記3級の勉強なら市販のテキストでも可能ですが、プロの講師の解説付きの方が当然理解するスピードも速いです。

早く税理士になりたいなら、日商簿記3級の勉強は簿記入門コースで瞬殺で終わらせましょう。

このように、スタディングとクレアールには簿記入門コースが組み込まれているので、簿記の知識がゼロという方でも今すぐ勉強をスタートできるというメリットがあります。

→【スタディング体験談】大学生で簿記会計が初学なのに簿財2科目合格!

三つ目の理由は、この2社は簿記論と財務諸表論に力を入れているという点です。

スタディングとクレアールは簿記論と財務諸表論に力を入れています。

この2社は、簿記論と財務諸表論を一つの科目として捉え、2科目同時に学習できるようにカリキュラムを設計しています。

簿記論も財務諸表論も簿記に関する学習なので、学習内容が重複する論点も多いです。

簿記論と財務諸表論をパック化することで重複部分を省略し、効率よく学習ができます。

また、この2社は簿記論も財務諸表論も一人の講師が担当しています。

大手の予備校では簿記論と財務諸表論の講師が違う場合がほとんどですが、簿財2科目を同じ講師が担当することで違和感なく講義を受けられるのもメリットです。

四つ目の理由は、スマホ学習が可能な点です。

スタディングはスマホのアプリ内に全ての教材が収納されています。

ですので、通学の電車の中やちょっとした待ち時間を利用して勉強することができます。

僕は就寝前にベットで横になりながら講義を聞くこともありました。

最短で合格を狙うとなると日常のスキマ時間も無視できません。

スタディングは「業界最安値」「スマホで勉強できる」という理由から、近年利用者が急増しています。

KIYOラーニング㈱IR情報より引用

⇒【スタディング体験談】仕事と子育てをしながら簿財2科目合格!

受講するならこのコース!

スタディングとクレアールがおすすめなのは分かったけど、どのコースを選べばいいのか?

僕がおすすめするコースは次の通りです。

- スタディング ⇒ 簿財2科目アドバンスパック

- クレアール ⇒ 簿財アドバンス2年セーフティーコース

簿記の勉強をしたことが無い方や、過去に簿記を勉強したけど忘れてしまった方におすすめです。

クレアールの受講料が420,000円とかなり高いですが、前述したように割引制度をフル活用すればスタディングに匹敵する安さになります。

また、すでに日商簿記3級レベルの知識がある方は、スタディングなら「簿財2科目アドバンスパック(定価:69,800円/学割後:55,840円)」がおすすめです。

スタディングもクレアールも無料体験が可能です。

どちらも合格実績がある人気の通信講座ですが、個人の好みもありますので事前に無料体験してみることをおすすめします。

クレアールは資料請求(サンプル講義DVD・パンプレット)すると「特別割引クーポン券」がもらえますので、興味がある方は必ず資料請求しておきましょう!

- スタディングを無料体験する ⇒ スタディング税理士講座【公式】

- クレアールの資料請求をする ⇒ クレアール税理士講座【公式】

\2/28まで10%OFF!/

【一番人気】簿財2科目アドバンスパック[2026+2027年度合格目標]

89,800円⇒80,820円 ![]()

メアド登録だけで無料体験できる! ⇒ スタディング税理士講座【公式HP】![]()

スタディングとクレアールについてもっと詳しく知りたい方、他の予備校や通信講座も合わせて検討したい方は下の記事も参考にして下さい。

ステップ④-1税法科目に合格する

大学3年生の時点で、社会科学に属する科目を1科目以上含む62単位以上を取得した方は税法科目の受験資格があります。

以下のようなスケジュールが最も理想的です。

- 大学2年の8月に実施される税理士試験で簿財2科目合格

- 大学2年の9月から税法科目1~2科目の勉強スタート

- 大学3年の8月に実施される税理士試験で税法科目1~2科目に合格

ちなみに、最も人気がある5科目の組合せは「簿記論」「財務諸表論」「法人税法」「相続税法」「消費税法」です。

この組み合わせが人気となる理由は、実務での利用頻度の高さからです。

税法科目は、毎年の税理士試験で一個ずつ合格していくのがスタンダードな方法。

しかし、税法科目は会計科目(簿記論、財務諸表論)より難易度が高いです。

税法科目の難易度が高い理由は2つあります。

一つ目の理由は、受験生全体のレベルが高いからです。

税理士試験は上位約15%だけが合格できる競争試験。

そのため、受験生全体のレベルが高ければ高いほど上位15%に入るのは難しくなります。

税法科目の受験生のほとんどが簿記論、財務諸表論を突破した強者ばかり。

受験初心者が多い会計科目の受験生とはレベルの高さが違います。

二つ目の理由は、税法科目は学習ボリュームが多いからです。

税法科目は会計科目(簿記論・財務諸表論)よりも学習ボリュームが多く、インプットに時間がかかるものが多いです。

特に「税法条文の丸暗記」はとてつもなく時間がかかります。

以上2つの理由から、税法1科目に合格するまでに3~4年かかるケースも珍しくありません。

下は税法科目の中で受験者数が最も多い「消費税法」についてのデータです。

40%以上の方が合格までに3年以上かかっていることからも、税法科目の難易度の高さが分かります。

僕自身も消費税法に合格するまでに4年かかっていますし、僕の周りにも同じ税法科目を何年も受験している方は普通にいます。

大学生なら1年に税法2科目同時に学習することも可能です。

しかし、大学を卒業して働きながら税法科目を勉強する場合、1年に1科目が限界。

仮に1年に1科目ずつ勉強すると「税法1科目×3年=9年!」ということも現実として起こり得るのです。

そこで、僕がおすすめする方法は「税法2科目は大学院で免除を受ける」という方法です。

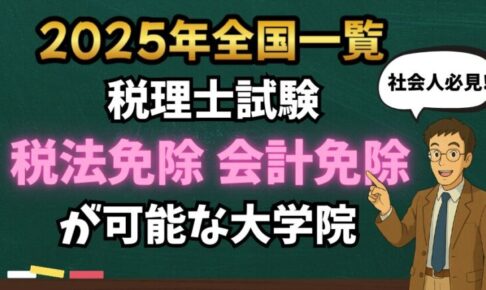

ステップ④-2大学院で税法2科目免除

毎年の税理士試験で地道に5科目に合格するのが基本ルートですが、大学院を卒業し税法2科目の受験を免除してもらうというルートが存在します。

こう言うと「裏技」のように感じるもしれませんが、現在ではこの税法2科目免除のルートが主流になりつつあります。

僕が勤務している会計事務所には税理士が4人いますが、そのうち3人はこの税法2科目免除を利用して税理士になっています。

前述のように税法科目は難易度が高く、いつ税法3科目に合格できるのかが予測不能。

一方、大学院を利用すれば2年で税法2科目を確実に取得できるので、早く資格を取得して稼ぎたいという方には大きなメリットです。

大学院での科目免除制度、税法2科目免除が可能な大学院のリスト(開講時間・学費データあり)についてはこちらの記事「【全国一覧】税理士試験の会計・税法科目免除が可能な大学院」で詳しく解説していますので参考にして下さい。

大学院に通うには当然「学費」がかかりますが、2年で税法2科目を確実にゲットできれば今後の計画を立てやすいですよね。

大学院の学費はご両親に出してもらえるのがベスト。

しかし、お金に余裕がない…という場合は「奨学金制度(借入)」もあります。

月額5~15万円を借りることができます。

「無利子」で借りることができるプランもあるので、資金が不足気味なら検討してみると良いと思います(参考:2026年「貸与奨学金案内」日本学生支援機構)。

残りの税法科目は何を受験すればいい?

税法2科目は大学院で免除を受けるとして、残りの税法1科目は何を受験すればいいのかと悩む方もいらっしゃると思います。

結論から言うと、税法科目なら何でもOKです!

必須科目の法人税法や所得税法じゃなくても大丈夫です。

ただ、大学の勉強やアルバイトが忙しい場合、インプットに時間がかかる科目は避けた方が良いかもしれません。

また、出来れば実務での利用頻度が高い科目が理想です。

「9つ」ある税法科目を、「学習ボリューム」と「実務での利用頻度」で区分すると次のようになります。

| 学習ボリューム少ない | 学習ボリューム多い | |

| 利用頻度高い | ||

| 利用頻度低い |

実務での利用頻度が高く、学習ボリュームが少ない科目は「相続税法」「消費税法」に絞られます。

さらに、この2科目を比較すると以下のようになります。

- 【利用頻度】

消費税法 > 相続税法 - 【学習ボリューム】

消費税法 < 相続税法

よって、選択すべき科目は「消費税法」ということになります。

しかし、あくまでも僕の意見です。

基本的には、あなたが興味が持てる税法科目を選択すればOKだと思います。

ちなみに、僕が所属している会計事務所には税法免除を受けた税理士が3人いますが、全員「消費税法」を選択しています。

消費税法と相続税法の難易度や合格率推移については下の記事も参考にして下さい。

ステップ⑤税理士試験に理解のある会計事務所に就職

大学または大学院を卒業したら、いよいよ社会人デビューです。

税理士という資格を最大限に活かせるのが「会計事務所」という職場です。

前述したように、税理士のほとんどが会計事務所を自分で経営しているか、もしくは会計事務所に勤務して働いています。

大学または大学院を卒業した時点で、税理士試験5科目に合格済みの場合は仕事に専念すればOK。

しかし、合格できていない科目がある場合は、働きながら残りの科目合格を目指すことになります。

会計事務所は働きながら科目合格を目指す方には最適な場所と言えます。

では、会計事務所で働くメリットについて解説します。

会計事務所で働くメリット

- 収入を得られる

- 仕事と勉強の両立がしやすい

- 独立に必要な実務経験が積める

①収入を得られる

当然ですが、会計事務所で働けば収入を得ることができます。

日々の生活費のことを考えると収入はあった方が良いに決まっています。

あなたが実家暮らしで、無収入でも生活できる環境であれば「受験専念」という選択も可能です。

しかし、受験に専念できる環境がある方は少数派でしょう。

また、無職で受験勉強に専念すると精神的プレッシャーがハンパなく大きいです。

「減っていく貯金」「不合格になった時の焦り」はどんどんあなたを追い込みます。

その点、会計事務所で働くことで、生活に必要な収入を得ながら受験勉強に取り組むことができます。

「東京都内」「未経験」「1科目合格」という条件で会計事務所(税理士法人を含む)に転職すると、転職1年目の年収は「約360万円」です。

もっと詳しく知りたい方は、こちらの記事「【100件調査】簿記論だけで会計事務所に転職したら年収いくらもらえるのか?」を参考にして下さい。

②仕事と勉強の両立がしやすい

会計事務所は仕事と勉強の両立に適しています。

会計事務所には税理士を目指している職員が在籍していることが多いです。

税理士試験は合格までに何年もかかる「長期戦」。

同じ目標に向かっている先輩や同僚の存在はモチベーション維持に繋がります。

税理士になれるかどうかは、勉強を継続するモチベーション維持できるかどうかに掛かっていると言っても過言ではありません。

また、会計事務所なら周囲に隠すことなく思いっきり勉強できます。

一般企業で働きながら税理士試験を目指す場合、周囲には勉強していることを秘密にする必要があります。

なぜなら、税理士を目指していることが職場の人にバレたら「あの人は会社を辞める気だ!」ということで職場に居づらくなるからです。

長期間コソコソと勉強するのは精神的にも疲れます…。

その点、会計事務所には税理士を目指している職員も多いので、勉強していることを隠す必要もありません。

さらに、合格した時には職場の方々と喜びを分かち合うことができます。

③独立に必要な実務経験が積める

会計事務所で働けば実務経験が積めます。

あなたが将来税理士として独立開業を視野に入れているなら、会計事務所での実務経験は絶対に必要です。

税理士として独立するには税理士登録する必要があります。

税理士登録するためには会計事務所等で2年以上実務経験を積まねばなりません。

会計事務所で働きながら勉強をすることで、税理士登録に必要な実務経験も同時に積むことができます。

「税務調査」「相続税申告」は税理士にとって重要な仕事ですが、テキストだけでマスターできるものではありません。

実務を数多く経験をしておいた方が、独立した時に絶対に有利です。

税理士試験に理解がある会計事務所を選ぶ

しかし、会計事務所ならどこでも良いわけではありません。

必ず税理士試験の勉強に理解がある会計事務所を選ぶようにしましょう。

会計事務所なら税理士試験の勉強に理解があって当然なのでは?

と思うかもしれませんが、実はそうでもありません。

受験勉強に取り組める環境がない会計事務所に入ってしまうと、逆に苦労するケースもありますので注意が必要です。

具体的に次のような会計事務所は避けることをおすすめします。

- 残業がメチャクチャ多い

- 税理士を目指している職員がいない

- そもそも所長税理士が税理士試験に否定的

では、1つずつ解説します。

①残業がメチャクチャ多い

残業が多い会計事務所ですと勉強時間を確保できません。

個人差はありますが、税理士試験の合格レベルに達するには、1年で1,000時間以上の勉強が必要です。

平均で1日に3~4時間の勉強が必要となる計算です。

ですので、確定申告などの繁忙期(12月~6月)は仕方ないとしても、閑散期である7~11月でも夜10時や11時まで残業している会計事務所は要注意。

残業が多いかどうか確認する方法は、実際に会計事務所に行ってみることです。

会計事務所の閑散期である7月~11月でも夜遅くまで明かりがついているなら、残業が多い可能性が高いです。

会計事務所では各職員に担当するクライアントが割り振られ、そこから得られた売上が給料に反映されます。

担当するクライアント数が多いと残業も増えやすいです。

僕の個人的な感覚ですが、税理士試験の勉強をしながら会計事務所で働く場合、担当するクライアント数は「20件前後」にとどめておくと良いです。

残業があまりにも多い会計事務所に入ると、勉強時間が確保できず合格から遠のきます。

担当件数と年収との関係について詳しく知りたい方は、こちらの記事「会計事務所で1人が担当する件数は何件が適正?年収との関係は?」を参考にして下さい。

②税理士を目指している職員がいない

会計事務所に受験仲間がいない場合、勉強がやりづらいです。

職員が高齢化しているなどの理由で、税理士試験の勉強をしている職員がいない会計事務所も結構あります。

仕事をさっさと終わらせて勉強したいけど、職場に税理士試験を受験している職員がいない場合、なかなか定時で帰宅しづらいことがあります。

その点、職場に税理士を目指している先輩や同僚がいると帰宅しやすいです。

周りの目を気にしない「鋼のメンタル」の持ち主であれば問題ありませんが、何年もそのような状況が続くのは精神的にしんどいです。

なので、会計事務所を選ぶ際は受験生がいる事務所がおすすめです。

③所長税理士が税理士試験に否定的

会計事務所のトップが税理士試験に否定的だと勉強がやりづらいです。

会計事務所のトップである所長税理士も経営者です。

経営者なら職員にできるだけ多くの担当を持たせ、売上高をアップさせたいと考えます。

ですので、職員には勉強よりも仕事を最優先でやって欲しいと考えるのが普通なのです。

また、従業員が税理士資格を取得すると、独立開業して顧問先を奪う可能性もあります。

このような理由から、受験勉強を熱心にしている人を雇うことに否定的な会計事務所も存在します。

経営方針は人それぞれですので、このように考えることが悪いわけではありません。

しかし、税理士を目指す側とすれば、受験勉強に全く理解が無い会計事務所はできる限り避けた方が無難です。

求人探しには転職エージェントを活用する

会計事務所の就職・転職市場では「実務経験者」「ハイランク資格保有者」「20~30代の若い方」が有利となります。

当然ですが就職はライバルの求職者との席の奪い合い。

新卒のあなたは実務未経験という点では不利ですが、年齢では圧倒的に有利です。

さらに、大学または大学院で科目合格または税理士資格を持っているなら大きなアドバンテージになります。

20代前半で「税理士試験科目合格」ないし「税理士資格保有」は、総合的に見てもかなり有利な条件と言えます。

簿記論や財務諸表論といった科目合格だけでも、間違いなくハイランク資格に該当します。

ですので、自信をもって就職活動に挑んで頂きたいと思います。

では、どうすれば税理士試験に理解がある会計事務所に出会えるのか?

会計事務所の求人の探し方には以下のような方法があります。

- 知人からの紹介

- 大手予備校の合同就職説明会

- ハローワーク

- 転職サイト

- 転職エージェント

| 求人を探す方法 | 特徴 |

|

|

|

|

|

|

|

|

|

|

いろいろな方法がありますが、おすすめは「転職エージェント」の活用です。

転職エージェントを利用する最大の理由は、会計事務所の内部情報を知ることができるからです。

会計事務所は個人経営のところが多く、ホームページが存在しないケースも普通にあります。

ホームページがあったとしても情報量が少なく、どんな職員が在籍しているのか全く分からない場合も多いです。

その点、転職エージェントは会計事務所とコンタクトを取っていますので、ホームページや求人広告に無い内部情報を持っています。

効率的な転職活動には転職エージェントから内部情報は欠かせません。

転職エージェントには優良求人が集まりやすい

転職エージェントには優良求人が集まりやすいという特徴があります。

その理由は転職エージェントのビジネスモデルにあります。

求職者は転職エージェントを全て無料で利用できます。

転職エージェントはお金を求職者からではなく、人材を採用した企業からもらいます。

一般的に転職した人の年収の約30%が、人材を採用した企業から転職エージェントに紹介手数料として支払われると言われています。

- 紹介手数料 年収400万円×30%=120万円

人材の採用にこれだけのコストをかけるには、資金的な余裕が無ければ無理です。

絶対ではありませんが、資金的に余裕がある会計事務所はホワイト企業の可能性が高いです。

また、人気の会計事務所が求人募集をすると応募が殺到して選考が大変です。

人気企業は求人を「非公開」として転職エージェントに募集をかけ、企業が求める条件にマッチした人材のみを紹介してもらっているのです。

このように、転職エージェントには優良求人が集まりやすいというメリットがあります。

また、税理士を目指すのであれば「税理士業界」のことを知っておく必要があります。

会計事務所に特化した転職エージェント![]() を利用すれば、転職のサポートを受けながら税理士業界のことも聞くことができます。

を利用すれば、転職のサポートを受けながら税理士業界のことも聞くことができます。

ネットや書籍でもある程度の情報は手に入ります。

しかし、頻繁に会計事務所とコンタクトを取っている転職エージェントにはかないません。

どんな些細なことでも遠慮なく転職エージェントに相談してみましょう。

転職エージェントの選び方

転職エージェントは大きく分けて「総合型」「特化型」の2つのタイプがあります。

総合型と特化型の特徴は次の通りです。

| 総合型 | 特化型 | |

| 取扱い業種 | あらゆる業種 | 特定の分野のみ |

| 求人件数 | ◎多い | △少ない |

| 経理・会計事務所業界の知識 | △乏しい | ◎豊富 |

| 特徴 |

|

|

| 転職エージェント |

このように、総合型と特化型とでは特徴に一長一短があります。

就職活動を成功させるためには「特化型」と「総合型」を併用することをおすすめします。

特化型転職エージェントの中では「ヒュープロ(Hupro)![]() 」が一番おすすめ。

」が一番おすすめ。

ヒュープロは会計事務所の公開求人数が国内最多。

東京や神奈川、埼玉、千葉、大阪、兵庫、京都、福岡といった「都市部の会計事務所に強い」という特徴があります。

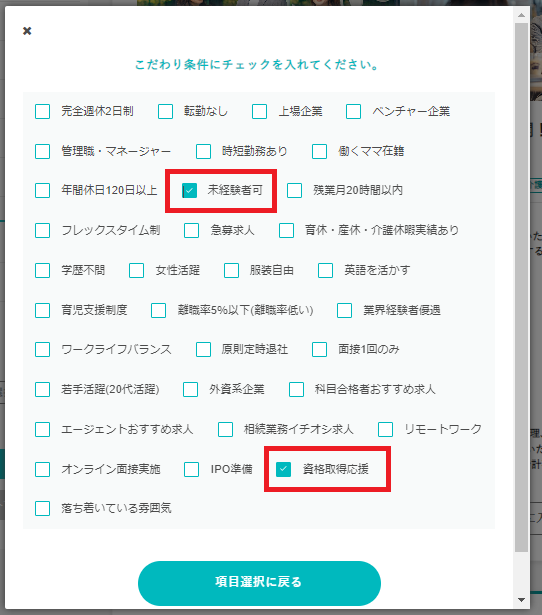

さらに「未経験者可」「資格取得応援」「科目合格者おすすめ求人」など、会計事務所求人に特有の検索条件で求人を探せます。(画像をクリックすると検索画面にジャンプします)

![]() 「未経験者可」「資格取得応援」の会計事務所の求人一覧

「未経験者可」「資格取得応援」の会計事務所の求人一覧

中には![]() 「卒論を書きながらの就職活動は大変そう…」と思う方も多いでしょう。

「卒論を書きながらの就職活動は大変そう…」と思う方も多いでしょう。

ヒュープロは登録から内定まで平均21日間という実績を誇ります。

転職活動は平均3~6か月かかると言われていますので、ヒュープロの21日間というのは驚異的なスピードです。

税理士業界に精通したキャリアアドバイザーからスピーディに求人案件が提案され、「楽」で「早い」転職が可能です。

まずは「未経験者可」「資格取得応援」の条件でどんな求人が出ているのか、一度ご自身の目で確認してみて下さい!

「未経験者可」「資格取得応援」の会計事務所の求人一覧

ヒュープロを税理士の視点から詳しく解説した記事はこちら「ヒュープロ(Hupro)の評判は?東京の会計事務所に転職したい人は必須」

会計事務所に強い転職エージェント、転職エージェントの効果的な活用方法については、コチラの記事「会計事務所・税理士に強いおすすめの転職エージェント『6選』」で詳しく解説していますので参考にして下さい。

ステップ⑥税理士として独立開業

ステップ①~⑤をクリアできたら、あなたは税理士です。

ここから先は、引き続き会計事務所で勤務税理士として働くことも可能ですし、税理士として独立開業も可能です。

ここでは、独立開業するの際の注意点を解説します。

開業の際、一番注意して頂きたいのは「独立するタイミング」です。

順調な方なら24~26歳で「資格取得」「会計事務所で2年以上の実務経験」をクリアしているはず。

資格を取ってすぐに開業したい気持ちは非常によくわかります。

しかし、ここまであなたを面倒見てくれた会計事務所の「恩」を忘れてはなりません。

資格取得できるように仕事量を配慮してもらった方もいるでしょう。

会計事務所どころか仕事をした経験も無く、しかも税理士試験の勉強をしながら仕事となると、あなたは利益を出せない「赤字社員」になっていた可能性が高いのです。

ですので、会計事務所としては税理士資格が取れたらバンバン働いて欲しいというのが本音でしょう。

もし独立を希望されるなら、会計事務所の所長税理士としっかり話し合いをしましょう。

税理士業界は狭いです。

ケンカ別れしてしまうと開業後何かとやりにくくなるだけです。

円満に退職できるよう、独立のタイミングには細心の注意を払うことをお勧めします。

学費はトータル約36~200万円

「税理士になるまでに学費がいくらかかるのか?」について解説します。

利用する予備校・通信講座・大学院によって異なりますが、トータルで約36~200万円かかります。

大学院ルートなら最安値は156万円

大学院での税法2科目免除ルートで、かつ学費を安く抑えたいとお考えなら、以下の組合せがおすすめ。

なお、税理士試験の難易度を考慮して「2年で1科目に合格する」という前提で計算しました。

また、スタディングの受講料は「定価」で計算しています。

大学在学中に受講すれば学割で全商品20%OFFで受講できます。

| 通信講座/大学院 | 科目 | 1年目 | 2年目 | 合計 |

| スタディング | 簿記論・財務諸表論 | 69,800円 | 36,800円 | 106,600円 |

| 消費税法 | 58,800円 | 31,700円 | 90,500円 | |

| 国公立大学院 | 税法2科目 | 1,360,000円 | 1,360,000円 | |

| トータル金額 | 1,557,100円 | |||

通信講座は業界最安値のスタディングを利用します。

スタディングは簿記論と財務諸表論が2科目セットになっていますので、簿記論のみ財務諸表論のみの受講はできません。

また、スタディングは2年目以降は大幅割引が適用されるのでそれも考慮して計算しています。

大学院は授業料が安い国公立の大学院を選択しています。ちなみに国公立の大学院はどこも学費は同じです。

また、私立の大学院の場合は、2年間で170~200万円が相場のようです。

各大学院の学費については下の記事を参考にして下さい。

5科目合格なら最安値は39万円

大学院での科目免除を利用せず、5科目全て毎年の税理士試験で合格を狙う場合、費用の最安値は39万。

なお、税理士試験の難易度を考慮して「2年で1科目に合格する」という前提で計算しました。

| 通信講座/大学院 | 科目 | 1年目 | 2年目 | 合計 |

| スタディング | 簿記論・財務諸表論 | 69,800円 | 36,800円 | 106,600円 |

| 法人税法 | 58,800円 | 31,700円 | 90,500円 | |

| 消費税法 | 58,800円 | 31,700円 | 90,500円 | |

| 相続税法 | 58,800円 | 31,700円 | 90,500円 | |

| トータル金額 | 378,100円 | |||

業界最安値の通信講座、スタディングを利用するとトータル約38万円で税理士資格をゲットできます。

39万円で一生使えるプラチナ資格が手に入るなら安い投資だと思います。

スタディングの受講料は「定価」で計算していますが、大学在学中に受講すれば学割で全商品20%OFFで受講できます。

スタディングを無料体験する! ⇒ スタディング税理士講座【公式】

最後に

この長い記事を最後まで読み続けたあなたの「税理士になりたいとう熱量」は相当なものだとお察しします。

ステップ①でお話ししたように、税理士になるために一番大事なものは才能や能力ではなく「熱量」です。

僕自身、偏差値30代のFラン大学出身でしかも理系。

お世辞にも勉強ができた人間ではありません。

それでも「税理士になりたいという熱量」は誰にも負けない自信がありました。

超難関資格と聞いて怖気づいてしまうかもですが、今のその熱量があれば必ず税理士になれます。

それは僕がすでに実証済みです。

税理士になると決意したなら、最初にやるべきことは簿記論または財務諸表論の最速合格を目指すこと。

まずは今回ご紹介した2つの教材を無料体験することから始めてください。

- スタディング:簿財2科目アドバンスパック

- クレアール:簿財アドバンス2年セーフティーコース

(引用:スタディング公式ホームページ)

成果を出せるのは即行動できた人のみです。

最後までお読み頂きありがとうございます。

の評判・口コミは?会計事務所に転職したい人には必須の転職エージェント!-486x290.jpg)

どっちから勉強するべき?-300x200.jpg)

の評判・口コミは?会計事務所に転職したい人には必須の転職エージェント!.jpg)

コメントを残す