- 定年が近づき将来が不安

- 会社に頼らず稼げるようになりたい

- みんなから「凄いね!」て言われたい

勤務税理士(サラリーマン税理士)の平均年収は男性約700万円、女性約600万円。税理士として独立開業すれば年収1,000万円を超えることはかなり現実的です。

50代はサラリーマンとしては「高齢」の部類ですが、税理士業界では「少し若め」という印象です。

なぜなら、全国の税理士約8万のうち、50%以上が60歳を超えているからです。

実際に地域の税理士会では、70代でも現役バリバリの税理士をたくさん見かけます。

元気なら年齢に関係なくいつまでも働けるのが税理士の魅力。

また、税理士資格は国内屈指の難関資格とされており、取ると間違いなく一目置かれる存在になります。

そして、もちろん50歳から税理士になることも十分可能です。

実際に60歳から勉強を始めて税理士になった方もおられます!

【税理士合格体験記】60歳からのチャレンジ! 働きながら、大学院に通いながら、独学で「簿・財・消」に合格 (会計人コースWeb)

こんな50歳も ⇒ 【スタディング体験談】50歳で簿財2科目合格!

しかし、50歳という年齢を考えると、税理士になるためには「作戦」が必須です。

作戦を立てず、まともに挑戦してしまうと「10年たっても税理士になれない」といった結果もあり得ます。

僕は現在40代ですが四捨五入すれば「アラフィフ」です。

ですので、50歳の方のことはある程度理解しているつもりです。

この記事では、アラフィフ税理士が「50歳から税理士を目指す方法(5年以内)」を解説します。

50歳という年齢を踏まえながら、早く確実に税理士になれる方法を真剣に考えました。取得にかかる総コストは約160~450万円です。

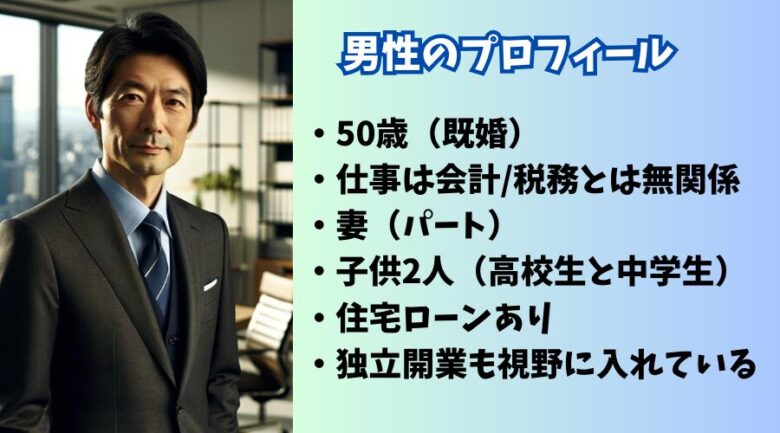

この記事では、具体的に次のような方を想定して書きました。

50歳から本気で税理士を目指したいという方は参考にして下さい。

では、「税理士の仕事内容」「税理士試験の概要」からザックリ解説します。

もう知ってるよ!という方はこちら ⇒ 未経験50歳から税理士を目指す方法

\7/22まで15%OFF&5,000円OFF!/

【一番人気】簿財2科目アドバンスパック 74,800円⇒59,330円

![]()

今すぐ無料体験する! ⇒ スタディング税理士講座【公式HP】![]()

税理士の仕事内容

税理士は「会計と税金のプロフェッショナル」です。

会計とは「お金の流れを記録すること」で、「簿記(ぼき)」という知識を使います。

「えっ、簿記なんて全然知らない…」という方は下の記事をご参考にして下さい。

税理士は事業を行う企業や個人事業主の会計帳簿の作成や、税務申告書の作成をお手伝いするのが主な仕事です。

また、人が亡くなったときに発生する相続に関する相談や税務申告書の作成も税理士の仕事。

その他、資金調達(銀行からお金を借りること)のアドバイスや補助金申請のお手伝い、企業同士のM&Aなど、税理士が行う仕事は多岐に渡っています。

では、なぜ税理士資格に価値があるかというと、税理士の仕事は「無償独占業務」だからです。

無償独占業務とは無料でも税理士以外は一切行ってはいけない業務です。

具体的には次の3つが税理士の無償独占業務となっています。

- 税金に関する申請・申告手続きの代行

- 税金に関する申請・申告書類作成の代行

- 税金に関する相談業務

例えば、あなたが友達の確定申告書を無料で作成した場合、違法行為として罰せられます(2年以下の懲役又は100万円以下の罰金)。

このように、税金の申請・申告書作成や手続き、税金に関する相談は税理士以外は一切行ってはいけないと税理士法で定められています。

税理士の仕事は無資格者が行えないよう、法律でガチガチに守られているのです。

国民には「納税の義務」がありますので、税金は国民全員に関係する非常に重要なものと言えます。

税理士はその税金に関する業務を独占しているので価値が高いのです。

でも、税理士の仕事は将来AIに取られるって聞いたことあるけど…

このように心配される方もいらっしゃるかもしれません。

結論から言うと、税理士の仕事が無くなる可能性は限りなく低いです。

AIが進化しても税理士の仕事が無くならない理由については、こちらの記事で詳しく解説しています。

税理士の多くが「会計事務所」で働いています。

※「会計事務所」も「税理士事務所」も同じ意味です。また、「税理士法人」は会計事務所の法人バージョンです。

自分で独立開業して会計事務所を経営している場合もあれば、会計事務所に勤務している税理士もいます。

また、税理士の中には一般企業内で働く方もいます。

「会計」と「税金」は全ての企業に関係するものなので、税理士が働く範囲も非常に幅広いです。

税理士試験の概要

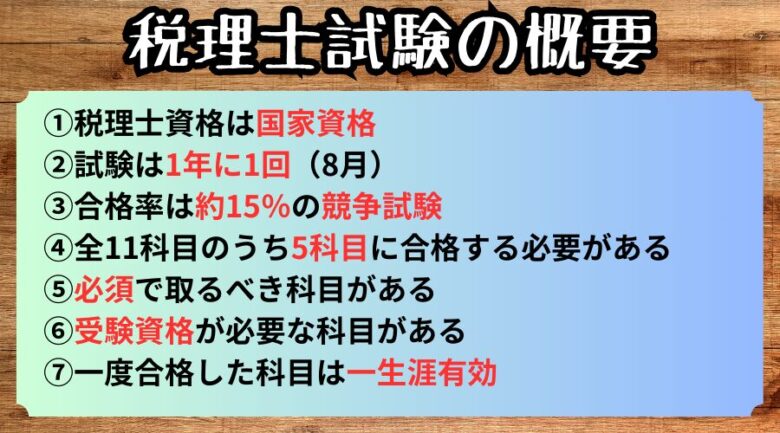

税理士試験の概要をまとめると次の通りです。

①税理士は難関国家資格

税理士資格は国内屈指の難関国家資格です。

方手間で勉強して簡単に取れるような資格ではないことを最初に理解しておいてください。

(出典:資格の取り方)

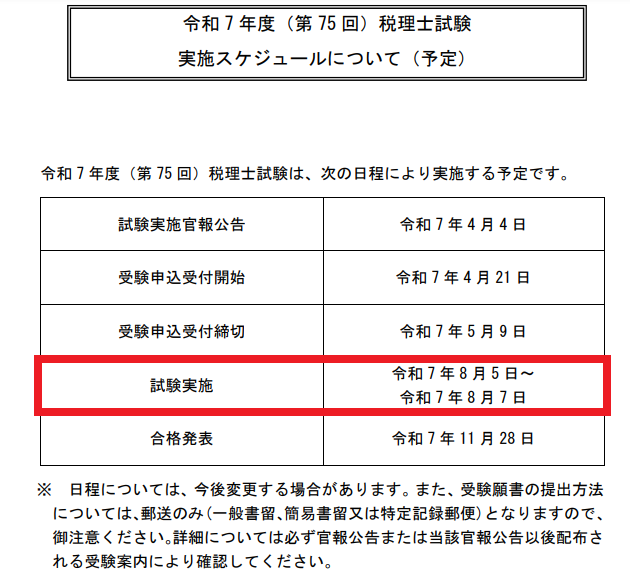

②試験は1年に1回(8月)のみ

税理士試験は1年に1回(8月)実施されます。

ちなみに、令和7年(2025年)は8月5日~8月7日の3日間で実施される予定です。

(出典:国税庁)

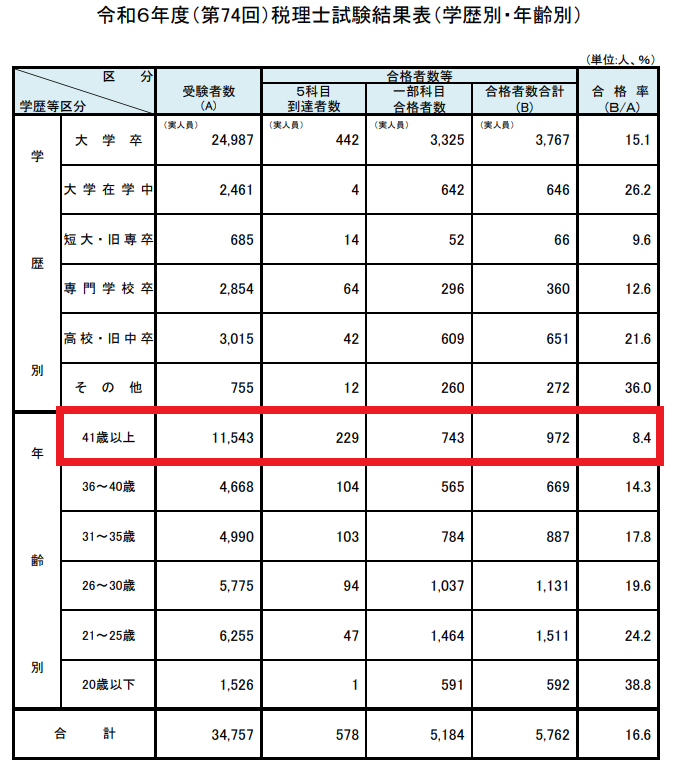

③合格率約15%の競争試験

税理士試験の合格率は約15%で、得点の上位者が合格する「競争試験」となっています。

令和6年(2024年)に実施された税理士試験の全体の合格率は13.5%でした。

| 受験者数(人) | 合格者数(人) | 2024年合格率(%) | 受験者数占有率(%) | |

| 簿記論 | 17,711 | 3,076 | 17.4 | 35.7 |

| 財務諸表論 | 13,665 | 1,099 | 8.0 | 27.5 |

| 所得税法 | 1,195 | 150 | 12.6 | 2.4 |

| 法人税法 | 3,583 | 588 | 16.4 | 7.2 |

| 相続税法 | 2,515 | 471 | 18.7 | 5.1 |

| 消費税法 | 7,206 | 740 | 10.3 | 14.5 |

| 酒税法 | 528 | 64 | 12.1 | 1.1 |

| 国税徴収法 | 1,670 | 217 | 13.0 | 3.4 |

| 住民税 | 461 | 84 | 18.2 | 0.9 |

| 事業税 | 249 | 34 | 13.7 | 0.5 |

| 固定資産税 | 893 | 116 | 18.0 | 1.8 |

| 合計(延人員) | 49,676 | 6,684 | 13.5 | 100.0 |

(出典:国税庁HP)

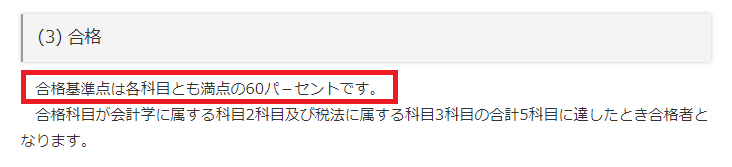

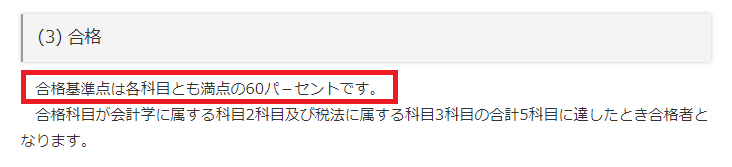

国税庁のホームページでは「60点で合格」としていますがウソです。実際は得点上位者が合格する競争試験です。

(出典:国税庁)

また、税理士試験は「模範解答」や「配点」が一切非公開というおかしな部分がある試験であることも知っておいてください。

④全11科目のうち5科目に合格する必要がある

全11科目の中から5科目に合格すれば税理士資格がもらえます。

ただし、税理士試験は「部分合格制」を採用していますので、1回の試験で5科目全部に合格する必要はありません。

1年に1科目ずつ合格しても問題ありません。

部分合格制が採用されていることから、仕事や子育てをしながら資格取得ができるのが税理士資格の魅力です。

⑤必須で取るべき科目がある

税理士になるには、受験科目11科目のうち会計科目・税法科目あわせて5科目に合格する必要があります。

しかし、受験科目の中には必ず合格しなければならない「必須科目」があります。

| 1 | 簿記論 | どちらも必須科目 | 会計科目(受験資格なし) |

| 2 | 財務諸表論 | ||

| 3 | 法人税法 | どちらか1科目必須 | 税法科目(受験資格が必要) |

| 4 | 所得税法 | ||

| 5 | 相続税法 | 選択科目 | |

| 6 | 消費税法 | ||

| 7 | 酒税法 | ||

| 8 | 国税徴収法 | ||

| 9 | 住民税 | ||

| 10 | 事業税 | ||

| 11 | 固定資産税 |

この組み合わせが人気となる理由は、実務での利用頻度の高さからです。

それから、1科目の勉強時間は約1,000時間/年。

税理士試験の予備校や通信講座では、400~600時間/年としているところも多いですが、実際に合格した人は1,000時間/年はやってます。

たった1科目ですが税理士試験はとんでもない勉強ボリュームです。

5科目を全て一発合格したとしても、合計5,000時間必要になる計算です。

⑥受験資格が必要な科目がある

簿記論と財務諸表論は受験資格は必要ありませんので、誰でも受験できます。税理士試験には「年齢」や「国籍」の要件はありません。

しかし、税法9科目(法人税法、所得税法、相続税法、消費税法、酒税法、国税徴収法、住民税、事業税、固定資産税)は受験資格が必要になります。

「税法科目の受験資格・取得方法」については、下の記事で詳しく解説しています。

⑦一度合格した科目は一生涯有効

税理士試験では、一度合格した科目は「一生涯有効」です。

したがって、5科目合格するまでに10年かかろうが20年かかろうが、自分のペースでコツコツ勉強できる資格です。

未経験50歳から税理士を目指す方法

50歳からでも税理士になることは十分可能です。

税理士試験では40歳を超える方が毎年たくさん合格されています!

(出典:国税庁HP)

また、60歳を超えて科目合格した方もおられます。

繰り返しますが、正しい手順で進まなければ「税理士になれない」「10年たっても受験生」という結果になりかねません。

では、僕が考え抜いた「50歳から税理士を目指す具体的なステップ」は次の通りです。

50歳という年齢を考えると、早く資格取得することも重要ですが、独立までにいかに多くの実務経験を積めるかという問題があります。

特に「税務調査」は税理士試験の勉強だけでは対応できるものではありません。

また、大事なご家族の生活のこともあるので、収入を途切れさせないように働きながら税理士資格を目指すプランニングをしました。

今回ご紹介する方法は5年以内に税理士資格取得を想定しています。

税理士になるまで平均10年かかると言われていますので、5年以内に税理士になれればかなり早い方です。

そして、念願の独立開業は60歳前後になる予定です。

この記事はかなり長いですが頑張って読み進めて下さい。実体験に基づき、ここまで詳細に解説した記事は他にはありません。

①覚悟を決める

50歳から税理士になることは可能です。

しかし、税理士資格は国内屈指の難関資格。

そう簡単に取れるものではありません。

税理士試験は「満点の60パーセント」取れたら合格と、国税庁のホームページに書かれています。

国税庁HPより

しかし、実際は上位約15%しか合格できない「競争試験」です。

したがって、ライバルに点数で勝たなければ合格できません。

- 毎日勉強し放題の大学生

- 仕事をやめて受験に専念している人

- 前年に不合格となり再チャレンジする人

ライバルは死に物狂いで合格を目指しています。

その強豪ライバルに勝つには、勉強時間を確保するために「家族との時間」「好きな趣味の時間」などを数年間我慢しなければならないかもしれません。

まずは、「大事なものを断ってでも税理士になる!」と覚悟することが必要です。

税理士試験で挫折しないメンタルを作る方法はこちらの記事を参考にして下さい。

②予算計画を立てる

覚悟が決まったら予算計画を立てましょう。

税理士になるにはお金がかかります。

コスト削減のために、市販のテキストと問題集のみの「独学」で取得を検討されているかもしれません。

しかし、あなたは50歳です。

早く確実に税理士にならなければなりません。

50歳という年齢から勉強をスタートして、早く確実に税理士になるには予備校や通信講座の利用はもちろん、「大学院での税法2科目免除」を利用した方が無難です。

税理士試験の独学での突破が難しい理由をこちらの記事「税理士試験の独学が無理ゲーだと思う5つの理由」で詳しく解説しています。

税理士になるまでに予備校や大学院の費用は、総額約160~450万円かかります。

3倍近く費用に差が出る理由は、利用する予備校と大学院の学費に差があるからです。

税理士になるまでにかかる費用については、下の記事で詳しく解説しています。

後述しますが、税理士になるには会計事務所への転職が必要となります。

未経験での転職となると、現在の年収より低くなる可能性が高いです。

会計事務所転職後の年収については、下の記事を参考にして下さい。

50歳になるとお子さんも大学生・高校生・中学生と教育費も増えてくる年代です。

税理士になるまでにかかる学費と、転職による年収減を見込んだ無理のない予算計画をしましょう。

なお、大学院には「奨学金制度(借入です)」もあります。

月額5~15万円を借りることができます。

「無利子」で借りることができるプランもあるので、資金が不足気味なら検討してみると良いと思います。

③勉強ができる環境を作る

覚悟が決まり、お金の目途がついたら次は具体的な行動です。

税理士になるうえで一番大事なのが、この「勉強ができる環境を作ること」と言ってもいいです。

後で詳しく解説しますが、税理士試験に合格するには年間1,000時間(1日2~3時間)は勉強時間が必要になります。

税理士になれるかどうかは、年間1,000時間以上の勉強時間を捻出できるかどうかにかかっています。

勉強時間を捻出する方法は以下の通りです。

- 早起きする

- 趣味の時間を減らす

- 残業・休日出勤をやめる

- テレビを見ることをやめる

- スマホでのネットサーフィンをやめる

- スキマ時間(通勤時間、待ち時間など)を活用する

これらを組合わせれば、1日2~3時間の勉強時間は比較的簡単に捻出できます。

特にスマホの時間は無視できません。

ニールセン デジタルが2020年3月24日に発表した調査結果によると、1日の平均スマホ利用時間は3時間46分だそうです。

1年にすると1,374時間!

「時間が無い」と言いながらも、スマホ時間はしっかり確保しているのが現状です。

.png)

出典:ニールセン

SNSやネットサーフィン、YouTubeの時間を利用するだけで、楽に年間1,000時間は確保できます。

税理士に絶対になるという覚悟が決まったら、勉強ができる環境を作りましょう。

④-1働きながら簿財どちらかに合格する

勉強時間が確保できたら、いよいよ勉強開始です!

僕が50歳から税理士を目指すなら、まず現在の会社で働きながら簿記論または財務諸表論(この2科目を「簿財(ぼざい)」と呼ぶ)の取得のに全力で取り組みます。

簿記論と財務諸表論は税理士試験の必須科目。

理想は2年以内に簿記論と財務諸表論に合格したいところです。

ご家族の生活のことを考えると、いきなり「会社を辞めて受験に専念」という選択は危険すぎますのでおすすめしません。

最初に簿記論か財務諸表論の取得を目指す理由を4つ解説します。

理由①簿財が一番受かりやすい

税理士試験は全部で11科目あります。

その中でも、簿記論と財務諸表論の合格率は高いです。

⇒【スタディング体験談】50代会社員が財務諸表論に合格!過去16年間の合格率は以下の通りです。

| 実施年 | 11科目全体 | 簿記論 | 財務諸表論 | 法人税法 | 所得税法 | 消費税法 | 相続税法 | 国税徴収法 | 酒税法 | 住民税 | 事業税 | 固定資産税 |

| 2009年 第59回 | 12.6 | 9.9 | 16.0 | 12.1 | 13.4 | 12.4 | 14.7 | 11.3 | 10.4 | 18.2 | 13.8 | 10.0 |

| 2010年 第60回 | 12.8 | 12.5 | 13.1 | 12.6 | 14.3 | 12.3 | 13.9 | 12.1 | 12.3 | 16.2 | 11.9 | 10.5 |

| 2011年 第61回 | 14.6 | 14.8 | 16.6 | 12.5 | 13.4 | 13.7 | 11.6 | 13.3 | 12.3 | 16.5 | 17.1 | 12.2 |

| 2012年 第62回 | 16.8 | 18.8 | 20.7 | 12.6 | 12.3 | 12.4 | 12.8 | 13.6 | 12.4 | 16.5 | 9.9 | 17.0 |

| 2013年 第63回 | 14.8 | 12.2 | 22.4 | 12.4 | 14.8 | 11.8 | 11.7 | 12.9 | 11.8 | 12.2 | 12.0 | 13.7 |

| 2014年 第64回 | 13.8 | 13.2 | 18.4 | 12.4 | 13.2 | 10.3 | 12.9 | 13.2 | 13.0 | 8.7 | 13.5 | 14.8 |

| 2015年 第65回 | 15.2 | 18.8 | 15.6 | 11.1 | 13.2 | 13.1 | 13.4 | 14.2 | 11.9 | 9.6 | 13.6 | 14.8 |

| 2016年 第66回 | 13.2 | 12.6 | 15.3 | 11.6 | 13.4 | 13.0 | 12.5 | 11.5 | 12.6 | 11.7 | 12.9 | 14.6 |

| 2017年 第67回 | 17 | 14.2 | 29.6 | 12.1 | 13.0 | 13.3 | 12.1 | 11.6 | 12.2 | 14.3 | 11.9 | 13.3 |

| 2018年 第68回 | 12.8 | 14.8 | 13.4 | 11.6 | 12.3 | 10.6 | 11.8 | 10.7 | 12.8 | 13.5 | 11.0 | 14.9 |

| 2019年 第69回 | 15.5 | 17.4 | 18.9 | 14.7 | 12.8 | 11.9 | 11.7 | 12.7 | 12.4 | 19.0 | 14.8 | 13.7 |

| 2020年 第70回 | 17.3 | 22.6 | 19.0 | 16.1 | 12.0 | 12.5 | 10.6 | 12.2 | 13.9 | 18.1 | 13.1 | 13.5 |

| 2021年 第71回 | 16.5 | 16.5 | 23.9 | 12.8 | 12.6 | 11.9 | 12.8 | 13.7 | 12.6 | 12.7 | 12.6 | 13.8 |

| 2022年 第72回 | 16.7 | 23 | 14.8 | 12.3 | 14.1 | 11.4 | 14.2 | 13.8 | 13.2 | 17.2 | 14.1 | 18.4 |

| 2023年 第73回 | 18.8 | 17.4 | 28.1 | 14.0 | 13.8 | 11.9 | 11.6 | 13.9 | 12.7 | 14.7 | 16.4 | 17.3 |

| 2024年 第74回 | 13.5 | 17.4 | 8 | 16.4 | 12.6 | 10.3 | 18.7 | 13 | 12.1 | 18.2 | 13.7 | 18 |

| 16年間の平均合格率 | 15.1 | 16.0 | 18.4 | 13.0 | 13.2 | 12.1 | 12.9 | 12.7 | 12.4 | 14.8 | 13.3 | 14.4 |

競争試験である税理士試験では、合格率が高い方が当然受かりやすいです。

また簿記論と財務諸表論が受かりやすい理由に「受験生のレベルが比較的低い」ことが挙げられます。

簿財は税理士試験の「登竜門」とされる科目で、税理士試験初チャレンジの受験生が多いです。

一方、税法科目の受験生は登竜門である簿財を既に突破した実力者がほとんど。

競争試験である税理士試験では、ライバルたちの実力が低い方が受かりやすくなります。

さらに、簿財は税理士試験の「必須科目」なので、税理士になるには絶対に取らなければならない科目です。

このような理由から、僕なら必ず「簿財」から受験します。

簿記論と財務諸表論の学習内容や勉強時間については、下の記事を参考にして下さい。

理由②税理士試験に通用するのか試す

これを読んでいるあなたの一番の不安は「自分が税理士試験で通用するのか」という点ではないでしょうか?

脅すわけではありませんが、税理士試験に挑戦して1科目も合格できずに撤退する人はめちゃくちゃ多いです。

僕も税理士になる前は、会計や税務とは無関係の業界で働いていましたので、これが一番不安でした。

しかも、Fラン大学卒という事もあり、勉強には全く自信がありませんでした。

この不安を解消するには「とにかく1科目に合格すること」これしかありません!

1科目に合格できれば自信がつきますし、奥様/旦那様も「もしかして本当に税理士になれるかも!」と益々あなたを応援してくれるようになります。

子供達からも「お父さんスゴイじゃん!」と尊敬されるかもしれません。

50歳から「税理士になりたい!」なんて言うと、ご家族から「無理だからやめときなさい」と反対されることも普通にあると思います。

しかし、たった1科目の合格がご家族のあなたに対するイメージを大きく変えます。

これは僕も実際に体験したことなので間違いありません。

ですので、覚悟を決めたら簿記論か財務諸表論のどちらかを取得することに全力を注ぎましょう。

また、50歳という年齢を考えると、ズルズルと何年も挑戦するのはあまりおすすめしません。

僕でしたら「2年以内に1科目も受からなかったら撤退」という期限を決めて取り組みます。

本気で合格したいなら、これぐらい自分を追い込んで丁度いいくらいです。

50歳ですと本格的に勉強するのが久しぶりという方も多いはず。

また、昔の僕のように資格の勉強に挑戦しても、いつも三日坊主で終わってしまうとう方もいらっしゃるかもしれません。

勉強を継続できなければ、いくら優秀な方でも合格できません。

社会人が資格の勉強を継続するコツについては、下の記事を参考にして下さい。

理由③暗記が少ない

簿記論と財務諸表論は「暗記」が必要な論点が少ないので、働きながらでも勉強しやすいです。

簿記論と財務諸表論の問題構成は次の通りです。

- 簿記論(計算問題100%)

- 財務諸表論(計算問題50%、理論問題50%)

理論問題は暗記が必要となります。

税法科目にも理論問題が出題されますが、財務諸表論の理論問題とは性質が違います。

税法科目の理論問題は「税法条文を丸暗記」してそれを解答するというのが基本スタイル。

難解な税法条文の丸暗記作業はとてつもない時間と労力を必要とします。

一方、財務諸表論の理論問題では重要なキーワードを入れて自分の言葉で解答するスタイル。

税理士試験に初チャレンジなら、まずは丸暗記が少ない簿財から攻めるのが無難です。

暗記が少ない簿財2科目でしたら働きながら勉強して1発合格もあり得ます。

⇒【スタディング体験談】仕事と子育てをしながら簿財2科目合格!理由④会計事務所への転職が有利になる

税理士を目指すなら会計事務所(税理士事務所も同じ意味)での実務経験は必須です。

将来、税理士として独立するには会計事務所等で2年以上の実務経験を積み、地域の税理士会に税理士登録する必要があります(「税理士登録について」国税庁HP)。

また、独立開業を想定した場合、実務経験を多く積んでおいた方が絶対に有利です。

特に「税務調査」の立ち合いなどは、予備校や通信講座で見につくものではありません。

会計事務所への転職で重要になるのは「年齢」「実務経験」「資格」の3つです。

残念ながら、50代は年齢的に不利と言わざるを得ません。

さらに、業界未経験となるとアピールするのは「資格」しかありません。

会計事務所への転職において、「簿記論」「財務諸表論」は高く評価されます。

なぜなら会計事務所に入社すると最初に任されるのが「会計帳簿の作成」だからです。

会計帳簿の作成には高度な簿記知識が要求されます。

税法科目よりも簿記論や財務諸表論の簿記系の知識がある方が、会計事務所側としてもありがたいのです。

「年齢」と「実務経験」で劣るなら、最低でも簿財どちらかの合格は必須と言えます。

④-2予備校・通信講座を決める

簿記論と財務諸表論の勉強は「予備校か通信講座」を利用するのが一般的です。

受講料がもったいないから市販のテキストや問題集で「独学」したいという方もいらっしゃると思います。

結論から言うと「独学」はおすすめしません。

税理士試験は競争試験です。

ライバルの中には勉強時間が無制限の大学生や、仕事を辞めて受験に専念している方も大勢います。

競合ライバルに勝つには「税理士試験のプロ」から効率よく教わる方が無難です。

税理士試験の独学をおすすめしない理由については、下の記事で詳しく解説しています。

簿財におすすめの予備校・通信講座

税理士試験講座には予備校で直接講義を受ける「通学講座」と、自宅でオンラインで学習する「通信講座」があります。

両者の特徴は以下の通りです。

.jpg)

予備校の通学は勉強仲間ができたり、講師に直接質問ができるなどメリットも多いです。

しかし、50歳になると子供の教育費が増えてきたり、マイホームの補修などお金がかかる年代。

また、会社では役職が付いて責任が重くなっているかもしれません…。部下たちが残業していると帰宅しずらく、勉強時間も制限されます。

ですので、50歳の社会人には低価格で時間が節約できる「通信講座」がおすすめです。

通信講座でしたら通勤電車の中や、病院の待ち時間などのスキマ時間にいつでも勉強可能です。

⇒【スタディング体験談】多忙な業務の中、通勤時間を活用して簿財2科目合格!

通信講座の中でもコスパが良く、合格実績も十分なのは「スタディング」と「クレアール」です。

おすすめする理由は次の4つです。

①低価格で受講できる

スタディングとクレアールはどちらも業界最安値の低価格で簿財2科目を受講できます。

大手予備校の「TAC」「大原」と、「スタディング」「クレアール」のスタンダードな受講料(1年間)を比較すると次の通りです。

| スタディング | クレアール | 資格の学校TAC | 資格の大原 | LEC東京リーガルマインド | |

| 簿財2科目 | 74,800円 | 230,000円 | 390,000円 | 383,000円 | 225,500円 |

| 法人税法 | 63,800円 | 215,000円 | 235,000円 | 253,000円 | 123,200円 |

| 相続税法 | 63,800円 | 180,000円 | 250,000円 | 253,000円 | 123,200円 |

| 消費税法 | 63,800円 | 130,000円 | 155,000円 | 157,000円 | 99,000円 |

| 合計 | 266,200円 | 755,000円 | 1,030,000円 | 1,046,000円 | 570,900円 |

簿財2科目セットをみると、最安値のスタディング税理士講座はTACの約1/5の受講料です。

この表を見るとクレアールははそんなに安くない感じがしますね。

クレアールには「資料請求による割引」「期間限定割引」「複数科目割引」「複数年割引」など割引制度がたくさんあります。

実はクレアールは割引制度を併用することでスタディングに匹敵する低価格になります。

クレアールのお得な割引制度の活用方法は、下の記事で詳しく解説しています。

TACや大原だと簿財2科目で約40万円。

応援して下さる奥様/旦那様も、年間40万円と聞くとあなたの挑戦に難色を示されるかもしれません…。

その点、スタディングとクレアールは簿財2科目セットで6~10万円/年。

この価格ならこころよくあなたの挑戦を後押ししてくれるかもしれません。

また、受講料が高い方が合格しやすいということはありません。

TACや大原を利用しても落ちる人は落ちますし、スタディングやクレアールを利用しても受かる人は受かります。勉強に取り組む姿勢が一番重要です。

②簿財セットのカリキュラムがある

スタディングとクレアールは特に簿財のカリキュラムに力を入れています。

スタディングは簿財2科目を1つのパックにしています。

クレアールは「簿財アドバンス」として簿財を1つの科目としてカリキュラムを作っています。

簿財2科目を「パック化」することで学習範囲がダブっている講義を省略。

インプット時間の大幅短縮を実現しています。

さらに大手予備校の場合、簿記論と財務諸表論は別の講師が担当しています。

しかし、スタディングとクレアールは簿記論と財務諸表論は同じ講師が担当しています。

簿財どちらも同じ会計科目なので、同じ講師が担当することで違和感なく知識が身につくという利点があります。

③スマホ学習が可能(スタディング)

スタディングはテキストや問題集など全ての教材がスマホに収納されています。

ですので、「子供がお昼寝しているとき」「会社の昼休み」「習い事の待ち時間」「電車での移動中」など、ちょっとしたスキマ時間に勉強ができます。

スマホの時間は無視できません。

前述したように、ニールセン デジタルが2020年3月24日に発表した調査結果によると、1日の平均スマホ利用時間は3時間46分。

1年にすると1,374時間!

僕が受験生時代の勉強時間は年間約1,000時間でしたので、スマホ時間を利用すれば合格に必要な勉強時間を確保できます。

暇つぶしでやっているゲームやネットサーフィンの時間を勉強に充てるだけです。

スタディングは「業界最安値」「スマホで勉強できる」という理由から利用者が急増しています。

KIYOラーニング㈱IR情報より引用

スタディングを無料体験してみる ⇒ スタディング税理士講座【公式】

④簿記入門コースが付いている

最後、4つ目の理由は「簿記入門コース」が付いている点です。

簿記論と財務諸表論の勉強を開始するには「簿記の基礎知識」が必須です。

税理士講座の予備校・通信講座では「日商簿記3級レベル」の知識があることを推奨しています。

スタディングとクレアールには簿記の知識が全くない方用に「簿記入門コース」が用意されています。

両社とも日商簿記3級レベルの知識が習得できる内容です。

「簿記入門コース」が付いているコースでおすすめのは次の2つ。

- スタディング:簿財2科目アドバンスパック

- クレアール:簿財アドバンス2年セーフティーコース

※スタディングは簿財2科目パーフェクトパックを購入すれば簿記入門コースを受講できます。

簿記の基礎知識を習得したらスムーズに簿財のカリキュラムに入れるので、勉強時間が限られている方にはメリットがあります。

\7/22まで15%OFF&5,000円OFF!/

【一番人気】簿財2科目アドバンスパック 74,800円⇒59,330円

![]()

今すぐ無料体験する! ⇒ スタディング税理士講座【公式HP】![]()

スタディングとクレアールについてもっと詳しく知りたい方は下の記事も参考にして下さい。

また、大手予備校の「大原」「TAC」も含めて検討したいという方は、こちらの記事を参考にして下さい。

どの予備校・通信講座も無料体験できます。

税理士講座は高額なので、しっかり無料体験して自分にあったもの選ぶことをお勧めします。

とは言え「受かる人はどの教材を使っても受かる」というのが長年受験生を見てきた僕の感想です。

「教材を選べなくて迷う…」という方は一番リーズナブルなスタディングでスタートしてみましょう。

「投資は小さく始めよ」が鉄則。成功者なら誰でも知っている常識です。

無料体験してみる ⇒ スタディング税理士講座【公式】

⑤-1税理士試験に理解のある会計事務所に転職

簿記論または財務諸表論に合格できたら、次は会計事務所への転職です。

50歳から税理士を目指す過程で、間違いなく転職が最難関です。

税理士試験も難しいですが、あなた一人の頑張りで何とかなります。

しかし、転職はあなたを雇ってくれる会計事務所が「イエス」と言わない限り達成できません。

先述の通り、会計事務所への転職では「年齢」「実務経験」「資格」が重視されます。

税理士試験の科目合格があったとしても、転職活動は必ず難航すると思います。

なので、何十件も不採用になることは覚悟の上での転職活動になります。

では、50代未経験での会計事務所転職を成功させるポイントを4つ解説します。

①給料のことは諦める

50代未経験という立場を考えると、採用してもらえるだけでもラッキーという感じです。

なので、最初の会計事務所は「修行」だと思って、給料面のことは妥協する覚悟が必要です。

僕が未経験で会計事務所に転職したのは33歳の時でしたが、給料面については「生活できればOKです」と面接のときに言いました。

資格を取って実務経験が積めれば、転職することも独立開業も可能です。

50代は何かとお金がかかる年代であることは理解できます。

しかし、最初は「丁稚奉公(でっちぼうこう)」と割り切って転職活動をしましょう。

ちなみに、「東京都内」「未経験」「1科目合格」という条件で会計事務所(税理士法人を含む)に転職すると、転職1年目の年収目安は「約360万円」です。

②所長税理士が自分より年上の会計事務所を狙う

会計事務所を探すときは、所長税理士があなたより年上かどうかを見て下さい。

50歳になると、1度や2度は「年下の上司」「年上の部下」を持った経験があると思います。

性格にもよるかもしれませんが、やはり仕事がやりづらいと感じる方が多いのではないでしょうか。

幸にも、税理士の年齢は50%以上が60歳を超えていますので、あなたが50代でも年上の税理士は大勢います。

とは言え、その数は年々少なくなりますので、簿財どちらか取得できたら早急に転職先を探した方がいいです。

いかに多くの実務経験を積めるかが、独立開業後に大きく影響してきます。

③熱意を伝える

いくら簿記論と財務諸表論を持っていたとしても、50代未経験での転職が不利であることに変わりはありません。

プラスアルファであなたに唯一できることは「熱意」を伝えることです。

- なぜ税理士になりたいのか?

- なぜこの会計事務所で働きたいのか?

あなたの熱い思いを履歴書・職務経歴書・面接でアピールしましょう。

また、50代ともなれば社会人経験も豊富でアピールできる実績が一つや二つあるはず。今までの社会人経験を振り返って、転職先で活かせるものがないか「棚卸(たなおろし)」してみましょう。

会計事務所の所長税理士と言えど「人」です。

あなたの熱意が届けば、自分が税理士を目指していた時のことを思い出し共感してくれるはずです。

できれば、ネットや書籍に書いてあるようなありきたりなものではなく、自分の頭で考えたオリジナルの内容で勝負して欲しいです。

例えば、結婚式のスピーチを思い浮かべて下さい。

立て板に水の流暢なスピーチより、たどたどしくても感情のこもったスピーチに心を打たれたはずです。

自分の言葉であなたの熱意をアピールすることを心がけましょう。

④転職エージェントを利用する

勉強環境が整っていて、50代未経験のあなたを受け入れてくれる会計事務所を見つけるのは難しいです。

なので、「転職のプロ」である転職エージェントの利用は必須と言えます(。

数ある転職エージェントの中でも「ヒュープロ(Hupro)![]() 」は、未経験で会計事務所を狙う人に最適です。

」は、未経験で会計事務所を狙う人に最適です。

- 会計事務所の求人に特化

- 会計事務所の求人数が業界最多

- 未経験OKの会計事務所求人数も業界最多

⑤-2転職エージェントを活用する

会計事務所の求人の探し方には以下のような方法があります。

- 知人からの紹介

- 大手予備校の合同就職説明会

- ハローワーク

- 転職サイト

- 転職エージェント

| 求人を探す方法 | 特徴 |

|

|

|

|

|

|

|

|

|

|

いろいろな方法がありますが、僕でしたら転職エージェントを利用します。

転職エージェントを利用する理由は以下の3つです。

理由①内部情報を知ることができる

これが転職エージェントを利用する最大の理由です。

会計事務所で働きながら税理士試験の勉強を続けることになります。

受験勉強に取り組める環境がない会計事務所に入ってしまうと、苦労しますので注意が必要です。

会計事務所は個人経営のところが多く、ホームページが存在しないことも多いです。

また、ホームページがあったとしても情報量が少なく、どんな職員が在籍しているのか全く分からない場合も多いです。

所長税理士があなたよりも年上の会計事務所を狙うとなると、ホームページが存在する確率も低くなります。

その点、転職エージェントは会計事務所と密にコンタクトを取っていますので、ホームページや求人広告に無い内部情報を持っています。

効率的な転職活動には、転職エージェントから内部情報は欠かせないです。

また、次のような会計事務所はできる限り避けることをおすすめします。

- 残業がメチャクチャ多い

- 税理士を目指している職員がいない

- そもそも所長税理士が税理士試験に否定的

①残業がメチャクチャ多い

残業が多い会計事務所だと勉強時間を確保できません。

個人差はありますが、税理士試験の合格レベルに達するには1年で1,000時間以上の勉強が必要です。

平均で1日に2~3時間の勉強が必要となる計算です。

⇒【スタディング体験談】1100時間の学習で簿財2科目に合格!ですので、確定申告などの繁忙期(12月~6月)は仕方ないとしても、閑散期(7~11月)でも夜10時や11時まで残業させられる会計事務所だと勉強どころではありません。

残業が多いかどうか確認する方法は、実際に会計事務所に行ってみることです。

会計事務所の閑散期である7月~11月でも夜遅くまで事務所の明かりがついているなら、残業が多い可能性が高いです。

残業があまりにも多い会計事務所に入ると、勉強時間が確保できず合格から遠のきます。

②税理士を目指している職員がいない

職場に受験仲間がいない場合、勉強がやりづらいです。

職員が高齢化しているなどの理由で、税理士試験の勉強をしている職員がいない会計事務所も結構あります。

仕事をさっさと終わらせて勉強したいけど、職場に税理士試験を受験している職員がいない場合、なかなか定時で帰宅しづらい雰囲気になります。

職場に税理士を目指している先輩や同僚がいると、かなり帰宅しやすくなります。

周りの目を気にしない強いメンタルの持ち主であれば問題ありませんが、何年もそのような状況が続くのは精神的にもしんどくなります。

なので、会計事務所を選ぶ際は、受験生がいる事務所の方が良いです。

③所長税理士が税理士試験に否定的

事務所のトップが税理士試験に否定的だと、勉強がやりづらいです。

会計事務所のボスである所長税理士が、税理士試験に否定的なこともかなり多いです。

- 勉強よりも仕事をガンガンやって欲しい

- 税理士になると独立して客を奪われるから勉強させたくない

経営方針は人それぞれですので、このように考えることが悪いわけではありません。

しかし、税理士を目指す側とすれば、受験勉強に全く理解が無い会計事務所はできる限り避けた方が無難です。

理由②優良求人が集まりやすい

転職エージェントには優良求人が集まりやすいという特徴があります。

その理由は転職エージェントのビジネスモデルにあります。

求職者は転職エージェントを全て無料で利用できます。

転職エージェントはお金を求職者からではなく、人材を採用した企業からもらっています。

一般的に、転職した人の年収の約30%が人材を採用した企業から転職エージェントに紹介手数料として支払われます。

- 紹介手数料 年収400万円×30%=120万円

人材の採用にこれだけのコストをかけるには、資金的な余裕が無ければ無理です。

絶対ではありませんが、資金的に余裕がある企業は優良企業の可能性が高いです。

また、人気の優良企業が求人募集をすると応募が殺到して選考が大変です。

人気企業は「非公開求人」として転職エージェントに募集をかけ、企業が求める条件にマッチした人材のみを紹介してもらっているのです。

このように、転職エージェントには優良求人が集まりやすいというメリットがあります。

理由③税理士業界のことを勉強できる

税理士を目指すのであれば、税理士業界のことを知っておく必要があります。

会計事務所に特化した転職エージェント![]() を利用すれば、転職のサポートを受けながら税理士業界のことを聞けます。

を利用すれば、転職のサポートを受けながら税理士業界のことを聞けます。

ネットや書籍でもある程度の情報は手に入ります。

しかし、頻繁に会計事務所とコンタクトを取っている転職エージェントにはかないません。

どんな些細なことでも遠慮なく転職エージェントに相談してみましょう。

⑤-3転職エージェントの選び方

転職エージェントは大きく分けて「総合型」「特化型」の2つのタイプがあります。

総合型と特化型の特徴は次の通りです。

| 総合型 | 特化型 | |

| 取扱い業種 | あらゆる業種 | 特定の分野のみ |

| 求人件数 | ◎多い | △少ない |

| 経理・会計事務所業界の知識 | △乏しい | ◎豊富 |

| 特徴 |

|

|

| 転職エージェント |

このように、総合型と特化型とでは特徴に一長一短があります。

転職を成功させるためには「総合型の転職エージェント」と「特化型の転職エージェント」を併用することをおすすめします。

また、特化型転職エージェントは、会計事務所特有の条件で求人検索ができるという特徴があります。

会計事務所への転職なら、会計事務所の公開求人数が最多を誇る「ヒュープロ(Hupro)![]() 」は外せません。

」は外せません。

ヒュープロ公式HPより引用

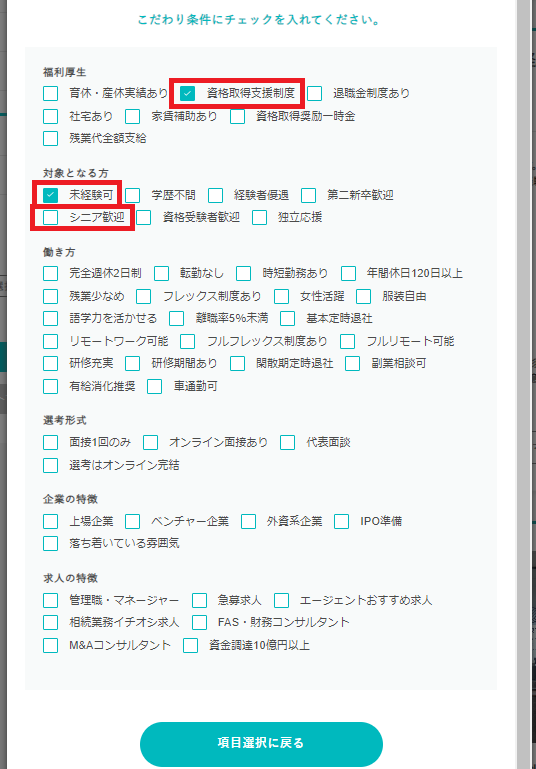

ヒュープロなら詳細な絞り込み検索が可能です。

「シニア歓迎」「未経験者可」「資格取得支援制度」など、あなたの状況に合った会計事務所を効率よく探せます。(画像をクリックすると検索画面にジャンプします)

※会計事務所求人は「職種から探す⇒税理士・税務」で見れます!

ヒュープロを税理士の視点から詳しく解説した記事です!

会計事務所への転職に強い転職エージェントについては、下の記事で詳しく解説しています。

⑥働きながら残りの科目に合格する

勉強ができる環境が整った会計事務所への転職が済んだら、次は働きながら残りの科目合格を目指します。

この時点で、簿記論または財務諸表論、順調な方なら簿財2科目に合格されていると思います。

税法2科目は後に大学院で免除を受けます。

そこで、残りの税法1科目は何を受験すればいいのか悩む方もいらっしゃると思います。

結論から言うと、何でもOKです!

ただ、50代という年齢を考えると「記憶力の低下」が気になります。

ですので、僕でしたら学習ボリュームが少なくて、かつ実務での利用頻度が高い科目を選択します。

「9つ」ある税法科目を、「学習ボリューム」と「実務での利用頻度」で区分すると次のようになります。

| 学習ボリューム少ない | 学習ボリューム多い | |

| 利用頻度高い | ||

| 利用頻度低い |

実務での利用頻度が高く、学習ボリュームが少ない科目は「相続税法」「消費税法」に絞られます。

さらに、この2科目を比較すると以下のようになります。

- 【利用頻度】

消費税法 > 相続税法 - 【学習ボリューム】

消費税法 < 相続税法

よって、選択すべき科目は「消費税法」ということになります。

しかし、あくまでも僕の参考意見です。

基本的には、あなたが興味が持てる科目を選択すればOKだと思います。

ちなみに、僕が所属している会計事務所には税法免除を受けた税理士が3人いますが、たまたま全員「消費税法」を選択しています。

それから、この時点で税法科目の受験資格が無い方もいらっしゃるかもしれません。

大学、短大又は高等専門学校を卒業された方は「放送大学」を利用すれば簡単に受験資格を得ることができます。

高卒の方の場合は、「会計事務所で2年以上実務経験」をすれば税法科目へチャレンジできます。

税法科目の受験資格の取得方法については下の記事を参考にして下さい。

⑦大学院で税法2科目免除

次は大学院に通い「税法2科目免除」を狙います。

「ステップ⑥働きながら残りの科目に合格する!」と同時進行になります。

税法2科目も毎年の税理士で合格していけばいいのでは?と思われるかもしれません。

確かにその通りです。

しかし、50歳から税理士を目指すなら、「早く」そして「確実」に税理士になる必要があります。

その場合、毎年の税理士試験で税法3科目を2~3年で取るのはかなり難しいです。

受験科目の中でも「税法科目」は、学習ボリュームが多くインプットに時間がかかるものが多いです。

さらに、税理士試験は上位15%しか合格できない「競争試験」なので、仕事や子育てなどで勉強時間が確保しづらい方にとっては不利になる傾向にあります。

そのため、税法1科目に合格するまでに3~4年かかる方も多いです…。

下は、税法科目の中で受験者数が最も多い「消費税法」についてのデータです。

40%以上の方が合格までに3年以上かかっていることからも、税法科目の難易度の高さが分かります。

僕自身も消費税法に合格するまでに4年かかっていますし、僕の周りにも同じ税法科目を何年も受験している方は普通にいます。

また、働きながら税法科目を勉強する場合、1年に1~2科目が限界。

仮に1年に1科目ずつ勉強すると「税法1科目×3年=9年!」ということも起こり得るのです。

時間に余裕がある20~30代ならその選択肢も有りかもしれません。

しかし、50歳から税理士を目指す人はこの賭けに乗る気になれないでしょう。

税理士試験には大学院を卒業すれば「税法2科目の受験が免除される」という嬉しい制度があります。

2年で税法2科目を確実に取得できることは、早く資格取得して働きたいという方には非常に大きなメリット。

当然、学費はかかりますが2年で税法2科目を確実にゲットできれば、今後のことを計画しやすいです。

大学院は高卒であっても「税理士試験の科目合格」や「実務経験」などから、大学卒者と同等以上の学力があると認められれば受験できます。

詳しくは各大学院にお問い合わせください。

社会人には嬉しい「通信制の大学院」もあります。

さらに「平日の夜間」や「土日」に開講している大学院も多いので、税理士試験に理解がある会計事務所なら働きながら卒業することも十分可能です。

実際に、僕の友人も会計事務所で働きながら大学院を卒業し、税理士になりました。

税理士試験が長期化するリスクを避けるには、大学院での税法2科目免除の利用は効果的です。

とは言え、大学院ならどこでも良いわけではありません。

しかも、相当な学費がかかります。

手持の資金で学費を捻出できるのがベストです。

もし、資金に余裕がない…という場合は「奨学金制度(借入です)」もあります。

月額5~15万円を借りることができます。

「無利子」で借りることができるプランもあるので、資金が不足気味なら検討してみると良いと思います(参考:2024年度入学者用「貸与奨学金案内」日本学生支援機構)。

なお、税法2科目免除が可能な大学院のリスト(都道府県別・開講時間・学費データ)については、下の記事で詳しく解説しています。

⑧税理士として独立開業

ステップ①~⑦を見事クリアできたら、あなたは税理士です。

そして、いよいよ税理士として独立開業です。

税理士資格取得まで長い道のりでしたが、ここからが本当の本番と言えるのかもしれません。

ここでは、独立開業の際の注意点を解説します。

一番注意して頂きたいのは「独立するタイミング」です。

順調な方ならステップ①~⑦を5年以内で完了しているはずです。

そうすると、会計事務所で働いている期間も3~4年といった感じでしょう。

資格を取ってすぐに開業したい気持ちは非常によくわかります。

しかし、ここまであなたを面倒見てくれた会計事務所の「恩」を忘れてはなりません。

50代未経験のあなたを採用する際は、会計事務所側もかなり悩んだはずです。

また会計事務所が未経験で、しかも税理士試験の勉強をしながら仕事ということは、あなたは利益を出せない「赤字社員」になっていた可能性が高いのです。

ですので、会計事務所としては、税理士資格が取れたらバンバン働いて稼いで欲しいと願っているはずです。

また、あなたの独立開業を応援してくれるにしても、将来のことを考えて、もっと実務経験を積むことを勧められるかもしれません。

ですので、独立開業するときは会計事務所の所長税理士としっかり話し合い、お互いが納得したうえで独立できるように心がけて下さい。

円満に独立開業できれば、顧問先を分けてくれる可能性もあります。

独立当初から売上があるということは、精神的にかなり楽です。

あなたが50代で転職しているということは、所長税理士も高齢になっているかもしれません。

もし、お勤めの会計事務所に後継者がいない場合、会計事務所をあなたに承継される可能性もあります。

会計事務所の状況を見ながら臨機応変に対応することが大切です。

また、税理士業界は狭いので、ケンカ別れしてしまうと後々やりにくくなるだけです。

円満に独立開業できるよう、独立のタイミングは慎重に考えることをおすすめします。

何はともあれ、ここまで到達できたあなたは本当にスゴイと思います!

よくある質問

40代から税理士を目指す方法は?

こちらの記事「税理士を40代から勉強して目指すのは可能?具体的な方法を現役税理士が解説」で、40代から税理士を目指す具体的なステップを解説していますので参考にして下さい。

定年後に税理士になるのは難しいですか?

定年後に税理士になることは、決して不可能ではありません。実際にこの道を選んで成功しています。以下に、定年後に税理士を目指す際の重要なポイントをまとめます。

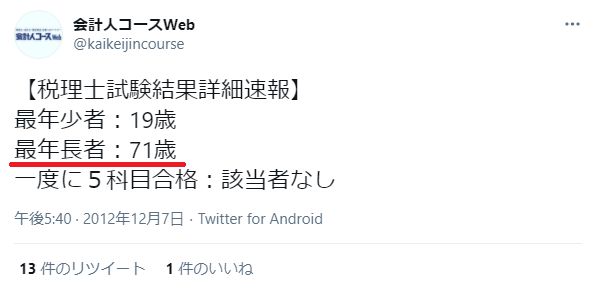

年齢制限がない

税理士試験には年齢制限がありません。何歳からでも受験を始めることができ、過去には71歳で合格した方もいます。

60歳以上の合格者も増加傾向にあり、生涯現役で働くための有利な選択肢と言えます。

実務経験の必要性

税理士資格を取得するためには、試験に合格するだけでなく2年以上の実務経験が必要です。

定年後に資格を取得する場合は、会計事務所や税理士法人での勤務を考える必要があります。

実務経験を積むことで、試験勉強と並行して実践的な知識も得られます。

学習時間の確保

税理士試験は難易度が高く、合格するためには一般的に年間1,000時間以上の勉強が必要とされます。

定年後は時間的余裕が増えるため、集中して勉強できる環境を整えやすくなります。

しかし、計画的な学習が求められるため、しっかりとした学習計画を立てることが重要です。

科目合格制度の活用

税理士試験には「科目合格制度」があり、一度合格した科目は生涯有効です。

このため、多くの受験者は数年かけて1科目ずつ合格を重ねることができ、高齢になってからでも挑戦しやすい環境が整っています。

経験の活用

税理士業界では、高齢者の経験や知識が重視される傾向があります。過去の経営経験やビジネススキルを活かすことで、即戦力として活躍できる可能性が高まります。

健康管理と家族のサポート

定年後に新たな挑戦をする際には、健康管理と家族のサポートが重要です。

特に長期間の勉強や転職活動は、周囲の協力なしでは難しい場合があります。

市場の需要

税理士は顧客との関係構築や信頼性が重視され、高齢者でも活躍できる職業です。実際に70代で活躍している税理士も少なくありません。

結論として、定年後に税理士になることは十分に可能です。

ただし、試験の難易度や実務経験の必要性を考慮すると、早めの準備と計画的な取り組みが重要です。

50代で未経験の税理士が就職できますか?

50代で未経験の税理士が就職することは可能ですが、いくつかの重要な点を考慮する必要があります。

まず、税理士業界の特徴として「高齢化」が進んでおり、50代以上の税理士が多く活躍しています。実際、税理士の平均年齢は約60歳であり、経験豊富な人材が求められています。

このため、50代で未経験であっても、他の業界での経験やスキルを適切にアピールすることで、雇用機会を得られる可能性があります。

未経験の税理士が会計事務所に転職する際には、以下の点が特に重要です。

転職エージェントの活用

50代で未経験の場合、転職エージェントを利用することが非常に有効です。転職エージェントは市場のニーズを把握しており、適切な求人情報を提供してくれるため、自分に合った職場を見つけやすくなります。

柔軟性と適応力

新しいことを学ぶ意欲や柔軟性を示すことが求められます。特に若い同僚とのコミュニケーション能力やチームワークが重視されるため、これらのスキルを磨くことも重要です。

健康管理

50代以上では健康面も考慮する必要があります。特に長時間働くことになる場合、体調管理が重要です。健康状態が良好であれば、仕事への取り組みもスムーズになります。

税理士の需要は高まっており、50代で未経験の税理士が就職することは十分に可能です。しかし、転職エージェントをフル活用し、計画的なアプローチと努力が必要となります。

最後に

50歳から税理士になるステップを、僕の経験と知識を総動員して書かせていただきました。

税理士資格は国内屈指の難関資格、そう簡単には取らせてくれません。

税理士になるまでの壮大な道のりに圧倒されたかもしれませんが、一つ一つはそこまで難しいものばかりではありません。

一つ一つ着実にこなしていけば、突破できるはずです。

税理士になるために一番大事なことは税理士になりたいという「熱意」です。

僕は偏差値30台のFラン卒で、お世辞にも勉強が得意な方ではありませんでした。

劣等生でも税理士になれたのは誰よりも熱意があったからだと思っています。

また、この長い記事を最後までお読み頂いたということは、あなたの税理士になりたいという熱意が強い証拠。

その熱意があれば税理士も夢ではないと思います。

最初の1科目に合格できれば将来に希望が持てます。そして、毎日ため息ばかりの日々ともおさらば。

僕も同じ経験をしたので間違いありません。

「税理士になる!」と覚悟を決めたら、今すぐ簿財合格に向けてスタートしましょう。

簿財2科目コースを無料体験する! ⇒ スタディング税理士講座【公式】

\7/22まで15%OFF&5,000円OFF!/

【一番人気】簿財2科目アドバンスパック 74,800円⇒59,330円

![]()

今すぐ無料体験する! ⇒ スタディング税理士講座【公式HP】![]()

どっちから勉強するべき?-486x290.jpg)

実施の税理士試験(第70回)の日程に注意しよう-300x200.png)

コメントを残す